JP Morgan: Ποιες είναι τώρα οι αποτιμήσεις στον MSCI Greece

Η αμερικανική τράπεζα JP Morgan αναμένει ότι το εγχώριο ΑΕΠ θα αυξηθεί περίπου 3,5% φέτος και 3,4% το 2023 ενώ εκτιμά ότι η περιφέρεια της Ευρωζώνης θα επωφεληθεί υπέρμετρα από το Ταμείο Ανάκαμψης της ΕΕ, το οποίο έχει αρχίσει να αποδεσμεύει πόρους στις χώρες-μέλη.

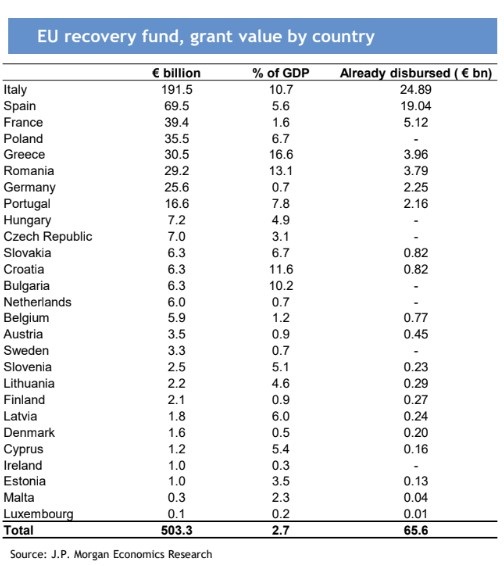

Οι περιφερειακές χώρες είναι οι μεγαλύτεροι δικαιούχοι του Ταμείου Ανάκαμψης της ΕΕ, όσον αφορά την τόνωση της οικονομίας ως ποσοστό του ΑΕΠ. Σε απόλυτους όρους, η Ιταλία λαμβάνει τη μερίδα του λέοντος από το Ταμείο Ανάκαμψης, αλλά ως ποσοστό επί του ΑΕΠ, η Ελλάδα κερδίζει το μεγαλύτερο μερίδιο από την άποψη αξίας τόσο των δανείων όσο και των επιχορηγήσεων.

Τι δείχνουν οι αποτιμήσεις των μετοχικών δεικτών

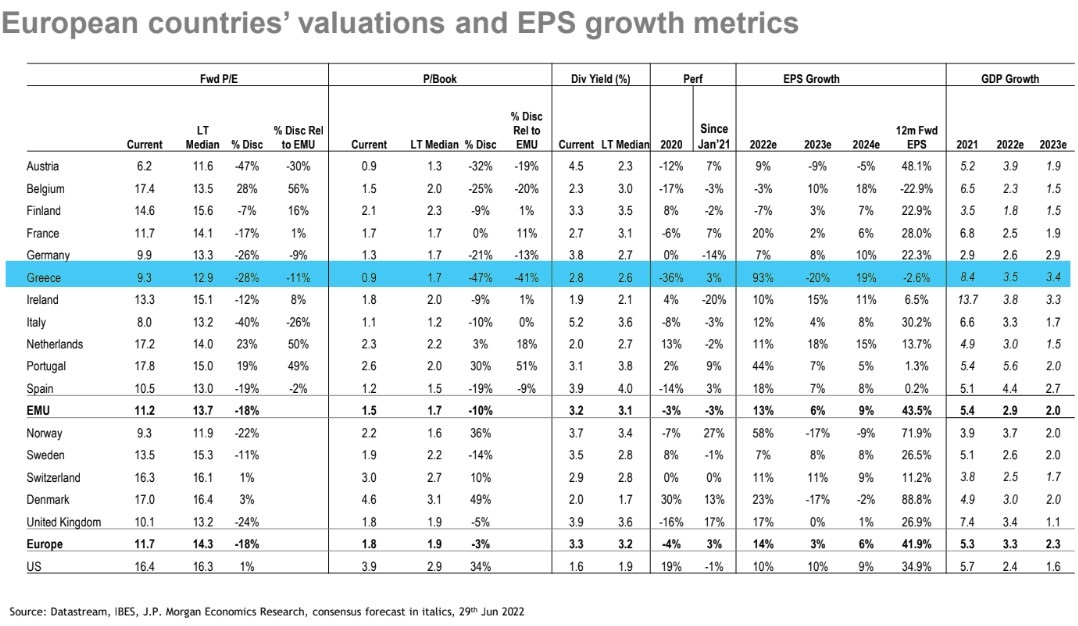

Oι δείκτες MSCI Greece, Austria και Italy είναι οι πιο ελκυστικές αγορές στον χάρτη των ευρωπαϊκών αποτιμήσεων. Σύμφωνα με την JP Morgan, ο δείκτης τιμής προς κέρδη (forward P/E) για τον δείκτη MSCI Greece, ο οποίος αφορά αποκλειστικά τις μετοχές των ΟΤΕ, ΟΠΑΠ, ΔΕΗ, Jumbo, ETE, Alpha Bank, Eurobank και Μυτιληναίος, εκτιμάται στις 9,3 φορές για φέτος και είναι 28% χαμηλότερα από τον μακροπρόθεσμο μέσο όρο του.

Η αμερικανική τράπεζα, βάσει των συγκλινουσών εκτιμήσεων της IBES, υπολογίζει ότι ο δείκτης P/E των ευρωπαϊκών μετοχών θα κυμανθεί στις 14,3 φορές, καθιστώντας την εγχώρια αγορά αρκετά πιο «ελκυστική» σε σχέση με την Ευρώπη αλλά και τις ΗΠΑ, που παρά την πτώση είναι διαπραγματεύσιμες με δείκτη 16,3 φορές και στα ίδια επίπεδα με τον μακροπρόθεσμο μέσο όρο της.

Η μερισματική απόδοση του δείκτη MSCI Ελλάδας για το διάστημα των επόμενων 12 μηνών είναι πολύ χαμηλότερη στο 2,8% έναντι 3,3% για τις ευρωπαϊκές μετοχές. Η JP Morgan, βάσει και των εκτιμήσεων της IBES, προβλέπει ότι στην Ελλάδα ο ρυθμός ανάπτυξης των κερδών του 2022 θα κινηθεί στο +93%, -20% το 2023 και +19% το 2024.

Η άποψη για τις μετοχικές αγορές

Η JP Morgan εκτιμά ότι η ανάπτυξη και η πολιτική αντιστάθμιση, καθώς προχωράμε μέσα στο δεύτερο εξάμηνο, βελτιώνεται. «Η στάση της Fed, η κορύφωση των αποδόσεων και η κορύφωση του πληθωρισμού μπορούν ακόμη να παίξουν ρόλο στις αγορές μετοχών και ενώ οι βραχυπρόθεσμες προοπτικές παραμένουν δύσκολες, πιστεύουμε ότι η απόδοση κινδύνου για τις μετοχές θα αρχίσει να φαίνεται πιο ελκυστική μέσα στο δεύτερο εξάμηνο», εξηγεί η τράπεζα. Τα επιτόκια τιμολογούν σχεδόν πλήρως μια αύξηση 75 μ.β. τον Ιούλιο και άλλες 50 μ.β. τον Σεπτέμβριο, η οποία θα φέρει το επιτόκιο της Fed στο 3%.

Ταυτόχρονα, η ανάκαμψη της Κίνας είναι πιθανό να γίνει πιο ορατή καθώς προχωράμε στο δεύτερο εξάμηνο. Αν το παραπάνω σενάριο κερδίσει έδαφος, η τρέχουσα δύσκολη κατάσταση στη διαπραγμάτευση των μετοχών είναι πιθανό να δώσει τη θέση της σε μια πιο φιλική προς το ρίσκο στάση καθώς προχωράμε μέσα στο καλοκαίρι. Συνολικά:

- Οι οικονομολόγοι εξακολουθούν να αναμένουν αύξηση του πραγματικού ΑΕΠ της Ευρωζώνης άνω της τάσης για το 2022, στο 3,2%. Οι αγορές εργασίας είναι πιθανό να προσφέρουν ανθεκτικότητα και οι καταναλωτές εξακολουθούν να έχουν ένα μαξιλάρι. Οι ισχυροί ισολογισμοί των τραπεζών θα βοηθήσουν.

- Η Fed είναι απίθανο να συνεχίσει να εκπλήσσει την αγορά από την πλευρά του hawkishness σε σχέση με αυτό που έχει ήδη τιμολογηθεί στα futures.

- Τα κέρδη έχουν αναθεωρηθεί προς τα πάνω φέτος και βρίσκονται σε κυκλικά υψηλά. Οι αναθεωρήσεις των EPS βρίσκονται σε θετικό έδαφος για 8 εβδομάδες στη σειρά. Κάθε τομέας, εκτός από τον κλάδο Real Estate, παρουσιάζει καθαρές ανοδικές αναθεωρήσεις EPS τους τελευταίους 2 μήνες.

- Οι διεθνείς μετοχές έχουν υποχωρήσει σε discount σε σχέση με τους ιστορικούς μέσους όρους, σε 10-12x forward P/Es, και προσφέρουν σημαντικό μαξιλάρι έναντι των αποδόσεων των ομολόγων, οι οποίες επίσης παραμένουν σημαντικά κάτω από τους μακροχρόνιους μέσους όρους.

- Οι δείκτες μέτρησης του κλίματος βρίσκονται σε χαμηλά επίπεδα, κάτι που αποτελεί συνήθως έναν καλό δείκτη για τοποθετήσεις. Η μείωση των θέσεων έχει λάβει χώρα.