Deutsche Bank: Πότε θα έρθει η νέα βουτιά των μετοχών

«Η βασική μας άποψη για τις αγορές είναι ότι το τρέχον bear market rally των μετοχών θα συνεχιστεί προς το παρόν, οδηγώντας τον δείκτη S&P 500 μέχρι τις 4.500 μονάδες το πρώτο εξάμηνο του 2023. Ωστόσο, καθώς η ύφεση θα εδραιωθεί από τα μέσα του έτους, είναι πιθανό να δούμε τον δείκτη να υποχωρεί σημαντικά στις 3.250 μονάδες στο τρίτο τρίμηνο του 2023», εξηγεί η γερμανική τράπεζα Deutsche Bank στην ετήσια στρατηγική της για τις αγορές.

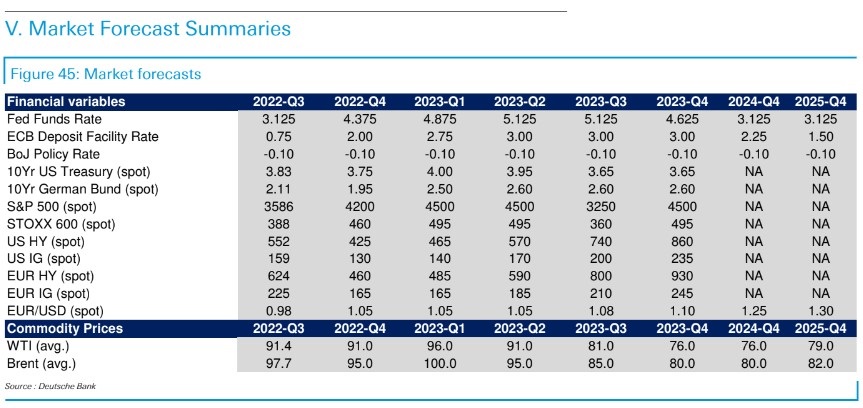

«Αναφορικά με τον δείκτη S&P 500, βλέπουμε ότι συνολικά η τοποθέτηση σε μετοχές θα κινηθεί σε σχεδόν ουδέτερη θέση μέχρι το τέλος του πρώτου τριμήνου του επόμενου έτους και η αγορά θα παραμείνει στάσιμη έως ελαφρώς πτωτική το δεύτερο τρίμηνο, καθώς αυξάνονται οι ανησυχίες για ύφεση το τρίτο τρίμηνο στην οικονομία. Η σημαντική πτώση θα συμβεί στο τρίτο τρίμηνο του 2023, όπου ο δείκτης S&P 500 θα υποχωρήσει στις 3.250 μονάδες, καθώς αρχίζει η ύφεση. Όμως η επίτευξη του πυθμένα και η ανάκτηση της πτώσης είναι γρήγορη και η ανάκτηση των περισσότερων, αν όχι όλων, των απωλειών είναι γεγονός και ο S&P 500 στο τέλος του έτους 2023 θα βρισκόταν πάλι στο επίπεδο του πρώτου τριμήνου. Βλέπουμε τον δείκτη να κλείνει το 2022 στις 4.200 μονάδες, το 2023 το πρώτο τρίμηνο στις 4.500 μονάδες, όσο και το δεύτερο τρίμηνο, το τρίτο τρίμηνο πτώση 33% στις 3.250 μονάδες και τέλος, στο τέταρτο τρίμηνο και πάλι στις 4.500 μονάδες», εξηγεί η Deutsche Bank.

Ο αντίκτυπος της ύφεσης θα γίνει αισθητός και στα ομόλογα, όπου τα spreads των εταιρικών ομολόγων στις ΗΠΑ θα πρέπει να διευρυνθούν στις 860 μ.β. έως το τέλος του 2023 και στην Ευρώπη θα πρέπει να φθάσουν τις 930 μ.β. Με το τέλος του κύκλου σύσφιξης της Fed και στη συνέχεια με μια ύφεση, θα πρέπει να είναι μια πιο θετική χρονιά για τα κρατικά ομόλογα των ΗΠΑ, με την απόδοση του 10ετούς να κλείνει το 2023 γύρω από τα σημερινά επίπεδα στο 3,65%. Τα γερμανικά 10ετή θα υποαποδώσουν, με την απόδοσή τους να κινείται στο 2,60%. Τέλος, βλέπουμε μια αντιστροφή στο δολάριο και στην ανοδική του πορεία, με το EUR/USD να κινείται έντονα πίσω πάνω από το 1,10, φτάνοντας πιθανότατα το 1,15 μέχρι το τέλη του 2023.

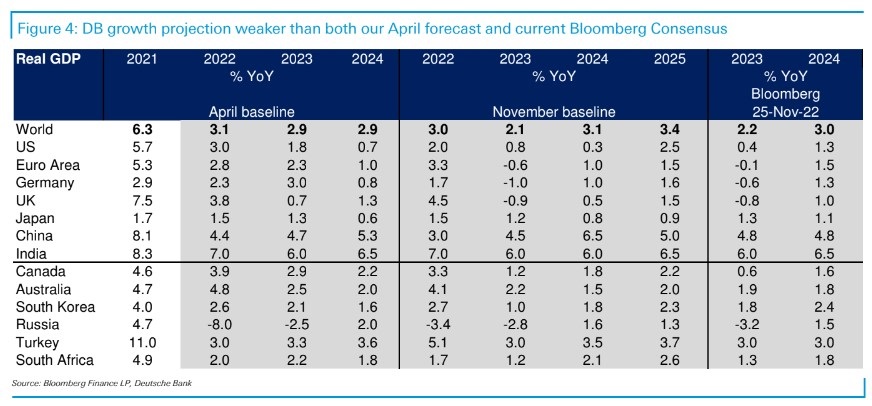

Βρισκόμαστε σε μια καθοριστική στιγμή για την παγκόσμια οικονομία, εκτιμά η τράπεζα, καθώς ο πληθωρισμός τρέχει σε υψηλά επίπεδα πολλών δεκαετιών, οι κεντρικές τράπεζες ακολουθούν την πιο επιθετική σύσφιξη της τελευταίας γενιάς και η ύφεση αναμένεται πλέον όλο και περισσότερο στις ΗΠΑ και στην Ευρώπη. Εν τω μεταξύ, οι οικονομίες και οι αγορές συνεχίζουν να ταλανίζονται από μια σειρά άλλων εξελίξεων, όπως η εισβολή της Ρωσίας στην Ουκρανία, η zero-policy Covid της Κίνας και η αυξανόμενη αντιπαλότητα των υπερδυνάμεων ΗΠΑ και Κίνας.

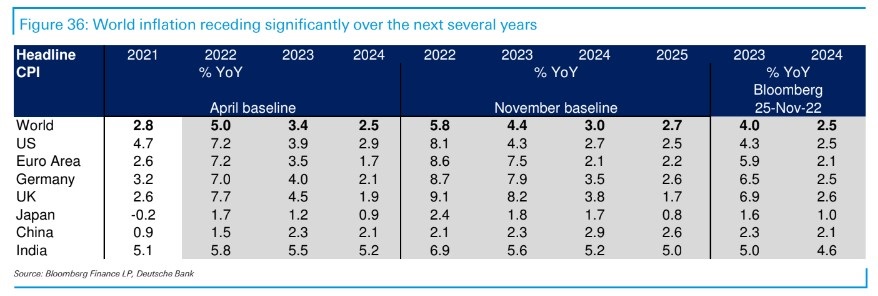

«Πίσω στον Απρίλιο, αυτές οι σκοτεινές προοπτικές μάς οδήγησαν σε μια ιδιαίτερα απαισιόδοξη στάση και γίναμε η πρώτη τράπεζα στην αγορά που προέβλεψε την ύφεση στις ΗΠΑ το 2023 στη βασική μας εκτίμηση, καθώς ο πληθωρισμός δεν ήταν παροδικός και θα απαιτούσε επιθετική δράση της κεντρικής τράπεζας. Αυτές οι απόψεις ήταν πολύ έξω από την επικρατούσα τάση. Σε αυτό το πλαίσιο, το 2023 θα είναι το τρίτο χειρότερο έτος για την παγκόσμια ανάπτυξη μέχρι στιγμής σε 21ο αιώνα, πίσω μόνο από το έτος πανδημίας, το 2020, και τα επακόλουθα της χρηματοπιστωτικής κρίσης το 2009. Στις ΗΠΑ, οι οικονομολόγοι μας βλέπουν μια ύφεση που θα ξεκινήσει στα μέσα του 2023 και στην Ευρωζώνη πιστεύουμε ότι ο στασιμοπληθωρισμός θα είναι ένα καθοριστικό θέμα το επόμενο έτος, καθώς παλεύουν με μια ύφεση που προκαλείται από τον ενεργειακό εφοδιασμό και με πληθωρισμό κατά μέσο όρο στο 7,5%», εξηγεί αναλυτικά η Deutsche Bank.

«Πολλά θα εξαρτηθούν από την πορεία του πληθωρισμού, ο οποίος εκπλήσσει σταθερά προς τα πάνω τα τελευταία δύο χρόνια. Τα μοντέλα των οικονομολόγων μας δείχνουν ότι ο πληθωρισμός θα επιστρέψει στα επίπεδα-στόχο ή θα είναι ελάχιστα πάνω από αυτά το 2024. Η ιστορία υποδηλώνει ότι ο πληθωρισμός τείνει να παραμένει αυξημένος για πολλά χρόνια μετά από αιχμές παρόμοιες με αυτές που είδαμε τα τελευταία δύο χρόνια. Βλέπουμε επίσης κινδύνους ότι η ΕΚΤ θα κληθεί να βρει συναίνεση για να σφίξει την πολιτική της αρκετά ώστε να τιθασεύσει τον πληθωρισμό, σε ένα περιβάλλον όπου η ανεργία αρχίζει να αυξάνεται. Δεν πιστεύουμε ότι οι κίνδυνοι θα είναι τόσο μεγάλοι στη Fed», συμπεραίνει η γερμανική τράπεζα.

Ως εναλλακτικές λύσεις για το βασικό της σενάριο στις αγορές και τι γίνεται αν η ύφεση είναι μεγαλύτερη, η Deutsche Bank εξηγεί ότι μια μεγαλύτερης διάρκειας ύφεση θα μετατόπιζε τη χρονική στιγμή του πυθμένα της ύφεσης στις μετοχές, δηλαδή την ανάκαμψη σε προηγούμενα επίπεδα και αυτό θα συνέβαινε στις αρχές του 2024. Αν δεν συμβεί καθόλου ύφεση από την άλλη πλευρά, δηλαδή έχουμε μια ήπια προσγείωση και η ανάπτυξη ανακάμπτει σε ποσοστά τάσης, αναμένει ότι η τοποθέτηση σε μετοχές θα ανέβει κοντά στην κορυφή και ο δείκτης S&P 500 θα είναι σημαντικά υψηλότερα, κλείνοντας το 2023 στις 5.000 μονάδες.