BofA: Τι θα δείξουν τα αποτελέσματα 3μήνου των τραπεζών

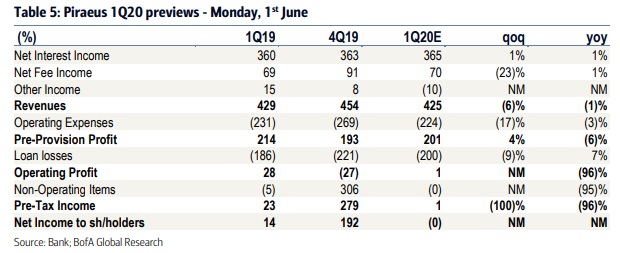

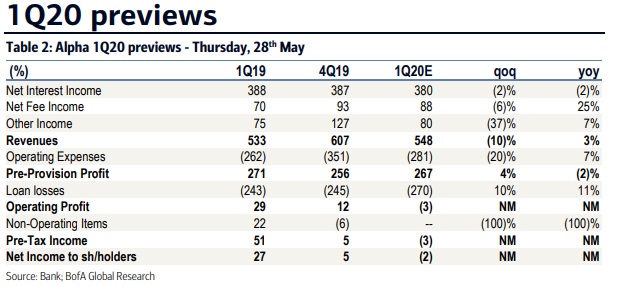

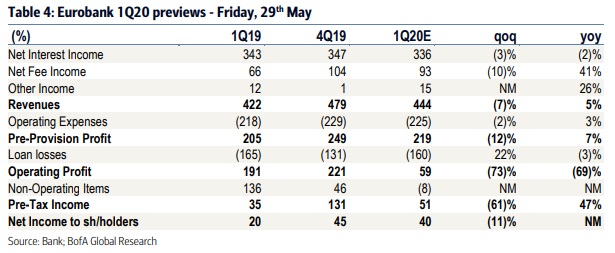

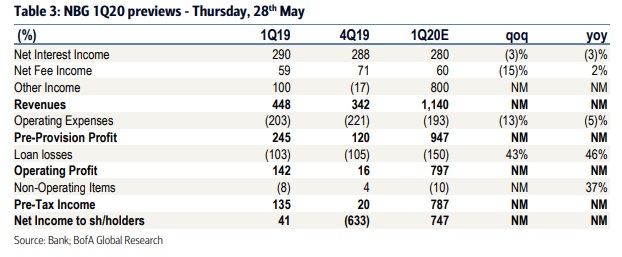

Η Bank of America Securities αναμένει ότι οι δραστηριότητες των τραπεζών θα διατηρηθούν σχετικά καλά στο πρώτο τρίμηνο, αλλά οι προβλέψεις είναι πιθανό να κάνουν άλμα, εν αναμονή της μελλοντικής επιδείνωσης που δυνητικά μπορεί να αντισταθμιστεί από τα κέρδη συναλλαγών σε ορισμένες τράπεζες.

Το υπόλοιπο του έτους, όμως, πιθανότατα θα είναι μια διαφορετική ιστορία καθώς τα έσοδα θα βρεθούν υπό πίεση και τα defaults των δανειοληπτών θα μπορούσαν να εμφανιστούν, οπότε οι προοπτικές που θα δώσουν οι διοικητικές ομάδες των τραπεζών είναι πιθανόν να έχουν περισσότερη σημασία από ό,τι συνήθως.

Στο 1ο τρίμηνο, η BofA περιμένει ότι στα κεφάλαια θα σημειωθούν κάποιες ρωγμές, αντανακλώντας την εξάρθρωση της αγοράς που προκαλείται από την πανδημία.

Η πρόοδος της ποιότητας των περιουσιακών στοιχείων αμφισβητείται από τη νέα κρίση

Πριν από το ξέσπασμα της πανδημίας, ο ελληνικός τραπεζικός τομέας βελτιωνόταν, με τον καθαρισμό στην ποιότητας των περιουσιακών στοιχείων να προχωράει. Το 2019, το απόθεμα των μη εξυπηρετούμενων δανείων (NPL) μειώθηκε κατά 16%, αν και ήταν ακόμη πολύ υψηλό ως ποσοστό, της τάξεως του 41% των ακαθάριστων δανείων στα τέλη του 2019.

Ο τραπεζικός τομέας σχεδίαζε να μειώσει τον δείκτη NPL σε λιγότερο από 20% έως τα τέλη του 2021, κυρίως μέσα από μεγάλες τιτλοποιήσεις προβληματικών στοιχείων. Ωστόσο, η οικονομική πτώση από την πανδημία θα καθυστερήσει τις περισσότερες από αυτές τις προγραμματισμένες τιτλοποιήσεις, κατά την άποψη της BofA, και πιθανότατα θα οδηγήσει σε αύξηση των νέων NPLs.

Η χρηματοδότηση/ρευστότητα βελτιώθηκε σημαντικά τα τελευταία χρόνια

Η χρηματοδοτική θέση του ελληνικού τραπεζικού τομέα συνέχισε να ενισχύεται, αφού υποστηρίζεται με εισροές καταθέσεων, οι οποίες παρέμειναν ανθεκτικές το 1ο τρίμηνο του 2020. Η πρόσβαση σε χρηματοδότηση επίσης διευρύνθηκε πριν από την πανδημία και ορισμένες τράπεζες εξέδωσαν με επιτυχία χρέος στα μέσα του 2019 και στις αρχές του 2020. Η θέση ρευστότητας του τομέα έχει επίσης βελτιωθεί, καθώς αντανακλάται από την αύξηση του δείκτη κάλυψης ρευστότητας (LCR) σε 130% στα τέλη του 2019 από 48% στα τέλη του 2018.

Η ΕΚΤ ενισχύει τη ρευστότητα του συστήματος

Η κίνηση της ΕΚΤ τον Απρίλιο να αποδεχτεί τα ομόλογα του Ελληνικού Δημοσίου ως επιλέξιμη ασφάλεια δανείου παρά την αξιολόγησή τους χωρίς επενδυτικό βαθμό, είχε ως αποτέλεσμα η χρηματοδότηση της ΕΚΤ να αυξηθεί σε 21,5 δισ. ευρώ τον Απρίλιο (περίπου 8% του συνόλου των τραπεζικών περιουσιακών στοιχείων), από 12,4 δισ. ευρώ τον Μάρτιο και 8,1 δισ. ευρώ στο τέλος του 2019, κυρίως μέσω του LTRO σε επιτόκιο -0,5%. Ταυτόχρονα, μειώθηκε η έκθεση στη διατραπεζική repo χρηματοδότηση, όπου το κόστος είχε αυξηθεί λόγω της πανδημίας.