Η BofA υποβαθμίζει σε underweight τις ευρωπαϊκές τράπεζες

Δεδομένης της πρόβλεψής της για επιβράδυνση της ανάπτυξης και εξασθένιση των αποδόσεων των ομολόγων, η επενδυτική τράπεζα Bank of America Global Research υποβαθμίζει τη σύστασή της για τις ευρωπαϊκές τράπεζες σε “underweight”.

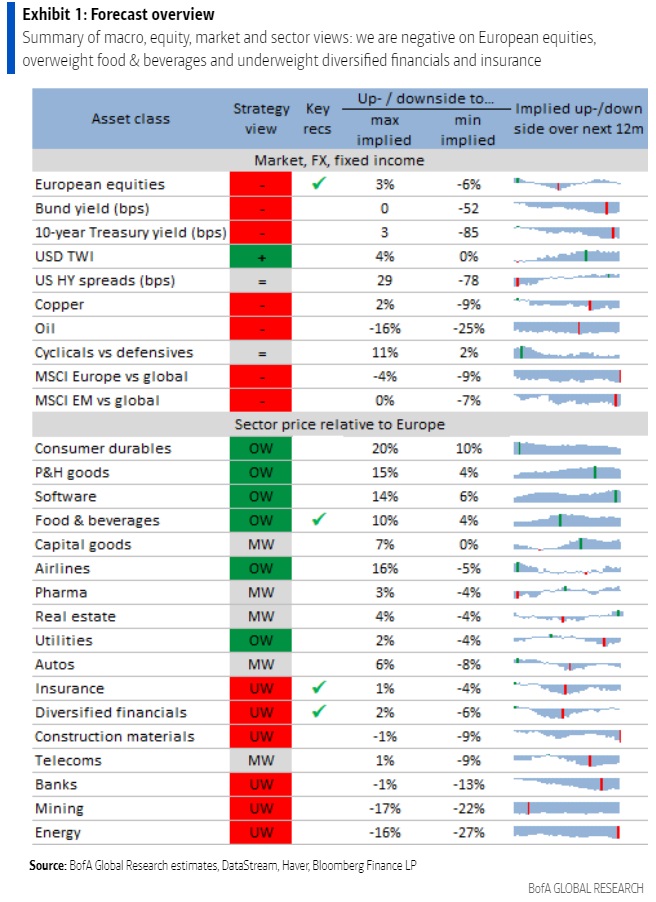

«Αν οι αποδόσεις των ομολόγων ανεβούν σημαντικά, αυτό είναι απίθανο να στηρίξει τις τράπεζες ή τις μετοχές αξίας, αν η κίνηση οφείλεται στα πραγματικά επιτόκια και συνδυάζεται με την ασθενέστερη ανάπτυξη. Παραμένουμε αρνητικοί για τις ευρωπαϊκές μετοχές, με προβλεπόμενη πτώση 5% στις 410 μονάδες του Stoxx 600 έως το τέταρτο τρίμηνο του έτους», συμπεραίνει η BofA.

Οι εκτιμήσεις για οικονομία και μετοχές

«Αναμένουμε επιβράδυνση της ανάπτυξης και πτώση των αποδόσεων των ομολόγων. Μετά την πτώση του δείκτη PMI της Ευρωζώνης κατά 2 μονάδες σε 53 μονάδες τον Μάιο, αναμένουμε περαιτέρω πτώση στις 49 μονάδες έως τα τέλη του τρίτου τριμήνου, ως απάντηση στο σοκ των τιμών της ενέργειας, τη σύσφιξη των πιστωτικών συνθηκών και την εξασθένιση της ώθησης της επαναλειτουργίας, με τους κινδύνους να είναι στραμμένοι προς τα κάτω», επισημαίνει η επενδυτική τράπεζα.

Στις ΗΠΑ, αναμένει ότι ο δείκτης PMI θα μειωθεί περαιτέρω κατά 1,5 μονάδα στις 53 μονάδες έως το τέλος του έτους, μετά από πτώση 5 μονάδων από τον Μάρτιο, δεδομένης της επιβάρυνσης από την αρνητική αύξηση των πραγματικών μισθών στην κατανάλωση, την εκτίναξη των επιτοκίων των ενυπόθηκων δανείων και την ανατροπή του κύκλου αποθεμάτων.

Η τράπεζα βλέπει επίσης περαιτέρω πτωτική τάση για τις ονομαστικές αποδόσεις των αμερικανικών ομολόγων, σε συνάρτηση (α) των χαμηλότερων πραγματικών αποδόσεων των ομολόγων, με τον κύκλο σύσφιξης της Fed να έχει σε μεγάλο βαθμό τιμολογηθεί, ενώ η ανάπτυξη θα εξασθενήσει, ο πυρήνας του πληθωρισμού θα υποχωρήσει και το επίκεντρο της Fed θα μετατοπιστεί από τις ανησυχίες για τον πληθωρισμό στις ανησυχίες για την ανάπτυξη και (β) της περαιτέρω υποχώρησης των προσδοκιών για τον πληθωρισμό, ως απάντηση στην ηπιότερη ανάπτυξη και την εξασθένιση της τιμής του πετρελαίου.

Ποιοι είναι οι «ανοδικοί κίνδυνοι» από τις αποδόσεις των ομολόγων

«Κατεβάζουμε τη σύσταση για τις ευρωπαϊκές τράπεζες και τις μετοχές αξίας έναντι των μετοχών ανάπτυξης σε underweight. Οι προβλέψεις μας για επιβράδυνση της ανάπτυξης και εξασθένιση των ονομαστικών αποδόσεων των ομολόγων συνάδουν με υποαπόδοση άνω του 10% για τις τράπεζες και τις μετοχές αξίας έναντι των μετοχών ανάπτυξης μέχρι τις αρχές του επόμενου έτους. Θεωρούμε ότι αυτή η δυνητική υποτίμηση είναι επαρκής για να αντισταθμίσει τον κίνδυνο βραχυπρόθεσμης υπέρβασης των αποδόσεων των ομολόγων, η οποία τυπικά θα σήμαινε υπεραπόδοση για τις τράπεζες και τις μετοχές αξίας έναντι της ανάπτυξης», προβλέπει η BofA.

Επιπλέον, οι ανοδικοί κίνδυνοι για τις ονομαστικές αποδόσεις απορρέουν κυρίως από το ενδεχόμενο υψηλότερων πραγματικών αποδόσεων ομολόγων παράλληλα με την ασθενέστερη από την αναμενόμενη ανάπτυξη (καθώς η άνοδος της τιμής του πετρελαίου θα μειώσει περαιτέρω την αγοραστική δύναμη των καταναλωτών και η αυστηρότερη νομισματική πολιτική των ΗΠΑ θα αυξήσει τους ανά τον κόσμο κινδύνους ύφεσης), γεγονός που συνήθως επιβαρύνει τις τράπεζες και τις μετοχές αξίας.

Ως αποτέλεσμα, βελτιώνει τη σύσταση για τις «ποιοτικές» μετοχές από «ίσης απόδοσης» (marketweight) σε overweight, δεδομένης της εκτίμησης για εξασθένηση των αποδόσεων των ομολόγων.

«Παραμένουμε αρνητικοί για τον δείκτη Stoxx 600, με τις μακροοικονομικές προβλέψεις μας να υποδηλώνουν περίπου 5% περαιτέρω πτώση έως τις 410 μονάδες. Είμαστε marketweight στους κυκλικούς έναντι των αμυντικών τίτλων, καθώς έχει ήδη τιμολογηθεί το μεγαλύτερο μέρος των κακών μακροοικονομικών ειδήσεων.

Οι αγαπημένες αμυντικές επιλογές είναι τα τρόφιμα και ποτά και οι ελβετικές μετοχές, ενώ τα προτιμώμενα κυκλικά υποτιμήματα είναι οι ασφάλειες και οι διαφοροποιημένες χρηματοοικονομικές εταιρείες», καταλήγει η BofA.