Morgan Stanley: Γιατί δεν μειώνονται τα spreads της ευρωπεριφέρειας

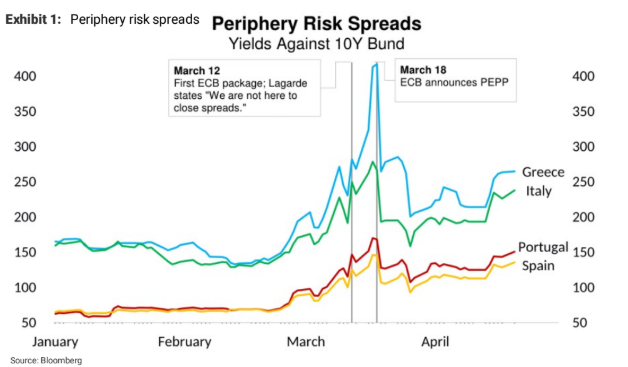

Απάντηση στο ερώτημα γιατί εξακολουθούν να αυξάνονται τα περιθώρια (spreads) των δεκαετών ομολόγων της Ελλάδας, Ιταλίας, της Πορτογαλίας και της Ισπανίας προσπαθεί να δώσει η Morgan Stanley, παρά τα μέτρα της ΕΚΤ αλλά και τις δημοσιονομικές παρεμβάσεις.

Τα αυξημένα περιθώρια αντανακλούν πολλούς παράγοντες, αλλά ο πιο βασικός είναι η βιωσιμότητα του χρέους των χωρών της ευρωπαϊκής περιφέρειας. Το ερώτημα είναι: κάνουν λάθος οι αγορές που ανησυχούν για τη βιωσιμότητα του χρέους; Σε τελική ανάλυση, η ΕΚΤ μέσω του προγράμματος αγορών έκτακτης ανάγκης για την πανδημία (PEPP) και του προγράμματος αγορών ομολόγων του δημοσίου τομέα (PSPP) αγοράζουν μεγάλες ποσότητες κρατικών ομολόγων και διασφαλίζουν ότι τα χαμηλά επιτόκια μεταδίδονται σε όλες τις χώρες της ευρωζώνης, συμπεριλαμβανομένης της περιφέρειας.

Επιπρόσθετα, όλες οι κυβερνήσεις, συμπεριλαμβανομένης της περιφέρειας, έχουν λάβει ισχυρά δημοσιονομικά μέτρα για τον περιορισμό του αντίκτυπου του κορωνοϊού στην οικονομική ανάπτυξη, που θα πρέπει να περιορίσουν το βάθος της ύφεσης και να υποστηρίξουν την ανάκαμψη.

Υπάρχουν όμως πολλά προβλήματα που δεν έχουν ακόμη αντιμετωπιστεί και ενισχύουν την πίεση στην περιφέρεια παρά το ράλι σε πολλά παγκόσμια περιουσιακά στοιχεία κινδύνου.

Πρώτον, το πρόγραμμα PEPP της ΕΚΤ, ενώ αναμφίβολα είναι κρίσιμο για τον περιορισμό της διεύρυνσης των spreads, έχει περιορισμένη διάρκεια και μέγεθος. Το όριο των 750 δισεκατομμυρίων ευρώ πιθανώς να αρκεί για να καλύψει όλες τις καθαρές κρατικές εκδόσεις για αυτό το έτος, αλλά τι γίνεται αν υπάρχουν μεγάλες πωλήσεις από ιδιώτες κατόχους ευρωπαϊκών περιφερειακών ομολόγων;

Τι θα συμβεί το επόμενο έτος, όταν λήξει το πρόγραμμα PEPP; Η ΕΚΤ έχει εκφράσει την προθυμία της να αυξήσει την ευελιξία και τη διάρκεια του προγράμματος -και η Morgan Stanley αναμένει τώρα ένα ακόμα PEPP 250 δισεκατομμυρίων ευρώ κατά τη διάρκεια αυτού του έτους. Αλλά για πόσο μπορεί να γίνει αυτό, ενώ θεωρείται εργαλείο «έκτακτης ανάγκης», διερωτάται η αμερικανική τράπεζα.

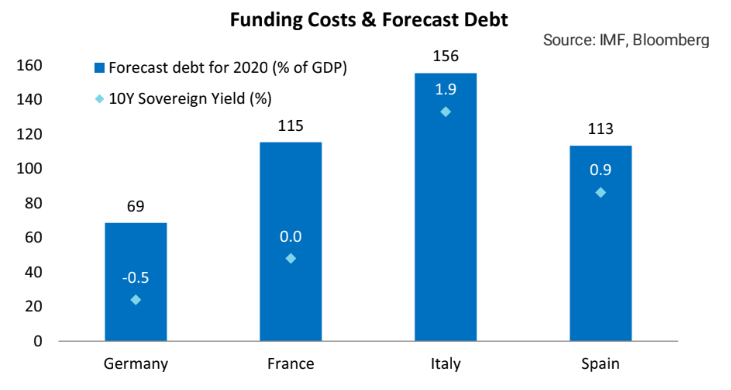

Δεύτερον, όταν μια χώρα όπως η Ιταλία έχει υψηλό χρέος, ο δείκτης χρέους της αυξάνεται δυσανάλογα σε μια ύφεση. Ακόμη και μετά την ανάκαμψη, υπάρχει συνήθως μια μόνιμη αρνητική επίδραση, με τον δείκτη χρέους να είναι υψηλότερος από ό,τι πριν από την κρίση. Η βιωσιμότητα του χρέους θα παραμείνει στο επίκεντρο.

Τρίτον, το υψηλό χρέος εμποδίζει τους υπεύθυνους χάραξης πολιτικής να μπορούν να χρησιμοποιούν διακριτικά φορολογικά μέτρα στον ίδιο βαθμό με τις χώρες με χαμηλότερο επίπεδο χρέους. Για παράδειγμα, η Ιταλία και η Ισπανία ήταν πιο περιορισμένες στην ανταπόκρισή τους στην κρίση του κορωνοϊού από ό,τι οι χώρες με χαμηλότερο χρέος. Οι εγγυήσεις και τα δάνεια που παρέχουν, εάν η ανάκαμψη είναι αδύναμη, ενδέχεται επίσης να ασκούν πίεση στα spreads τους.

Αναφορικά με τον αν το πακέτο που συμφωνήθηκε από το πρόσφατο Eurogroup είναι αρκετό, η Morgan Stanley επισημαίνει ότι υπάρχουν λόγοι σκεπτικισμού αφού το πακέτο δεν αντιμετωπίζει τη βιωσιμότητα στο χρέος, η τρέχουσα κρίση είναι σε θέση να ανοίξει περαιτέρω την ψαλίδα Βορρά – Νότου και, τέλος, δεν είναι ξεκάθαρο αν η συμμετοχή στο πρόγραμμα «στιγματίζει» τη χώρα που συμμετέχει.

Αναφορικά με το τι μπορούν να περιμένουν οι επενδυτές από τη Σύνοδο Κορυφής της ΕΕ αργότερα αυτή την εβδομάδα, η Morgan Stanley επισημαίνει ότι οι αγορές θα παρακολουθούν στενά οποιαδήποτε πρόοδο στο ζήτημα για το Ταμείο Ανάκτησης, γιατί θα μπορούσε να είναι έναν κρίσιμος μηχανισμός για την υποστήριξη της ανάπτυξης μετά το άνοιγμα των οικονομιών, ειδικά σε χώρες όπως η Ιταλία και η Ισπανία, οι οποίες έχουν επίσης υψηλό χρέος και έχουν χτυπηθεί από τον ιό.

Το Eurogroup συμφώνησε στην ιδέα αλλά δεν μπόρεσε να συμφωνήσει ούτε το μέγεθός της ούτε τη χρηματοδότηση. Οποιαδήποτε πρόοδος σε αυτό στη Σύνοδο Κορυφής της ΕΕ θα ήταν θετική για την αγορά. Ο βαθμός του καταμερισμού των βαρών ή της αμοιβαιοποίησης μέσω του ταμείου θα ήταν το «κλειδί». Οι αγορές δεν ψάχνουν για λεπτομέρειες σε αυτό το στάδιο, μόνο κάποια πολιτική δέσμευση, όπως για παράδειγμα ότι το ταμείο θα χρησιμοποιηθεί με παρόμοιο τρόπο όπως τα διαρθρωτικά ταμεία της ΕΕ για τη στήριξη της ανάκαμψης χωρίς να επιβαρύνει το χρέος στις χώρες με υψηλό χρέος.

Τέλος, η Morgan Stanley, αναφορικά με την πιθανότητα μιας ευρωπαϊκής κοινής απόκρισης, είτε μέσω της ΕΚΤ είτε μέσω της κατανομής των φορολογικών επιβαρύνσεων, εξηγεί ότι η συζήτηση μόλις ξεκίνησε και στην Ευρώπη οι πολιτικά αμφιλεγόμενες συζητήσεις χρειάζονται χρόνο και κάποια πίεση από την αγορά για να οδηγηθεί σε δράση. Το Συμβούλιο της ΕΕ αυτής της εβδομάδας είναι πιθανώς η αρχή του δρόμου παρά το τέλος του.