Morgan Stanley: Η νέα… αγαπημένη από τις μετοχές των ελληνικών τραπεζών

Η ανάκαμψη σε μακροοικονομικό επίπεδο συνεχίζεται στην Ελλάδα, με τους οικονομολόγους μας να αναμένουν σχετική ανθεκτικότητα σε σύγκριση με την υπόλοιπη Ευρώπη, επισημαίνει σε έκθεσή της για τον τραπεζικό κλάδο η Morgan Stanley.

Δηλώνει δε ξεκάθαρα προτίμηση στις ελληνικές μετοχές έναντι αυτών χωρών όπως η Ουγγαρία και η Πολωνία, που οφείλεται:

1) στη χαμηλότερη έκθεση σε επιβράδυνση στην Ευρώπη, δεδομένης της λιγότερης εξάρτησης από το εμπόριο·

2) στις υποστηρικτικές προοπτικές για την ανάπτυξη των μακροοικονομικών και της χορήγησης δανείων εξαιτίας των κοινοτικών πόρων που συνεχίζουν να ρέουν προς τη χώρα μας.

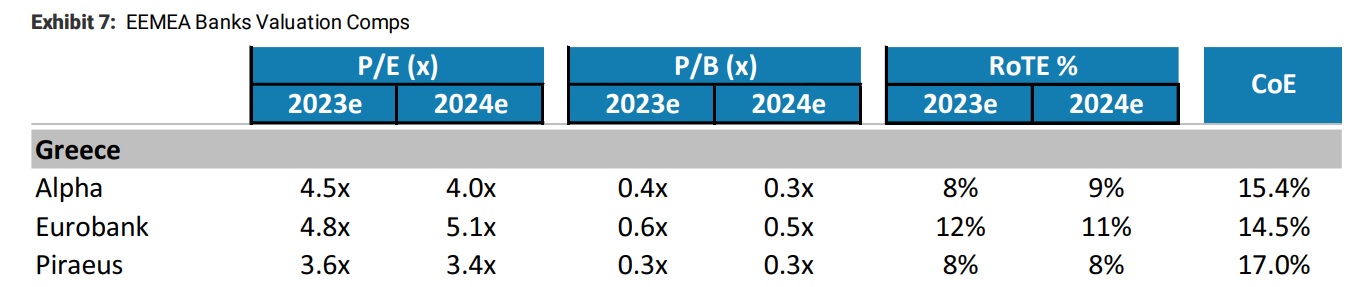

Επιπλέον, η επέκταση του καθαρού περιθωρίου επιτοκίων (NIM) των ελληνικών τραπεζών μόλις ξεκίνησε και πρόκειται να αναπτυχθεί, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ (η Morgan Stanley υποθέτει ότι θα φτάσουν το 2,5% το 2023), με το όφελος να ξεπερνά τις υψηλότερες προβλέψεις λόγω κινδύνων ποιότητας του ενεργητικού. Η Ελλάδα προσφέρει την καλύτερη σχέση κινδύνου-ανταμοιβής, τονίζει: +40% ανοδική στο βασικό σενάριο, +69% στο καλό σενάριο και -48% στο κακό.

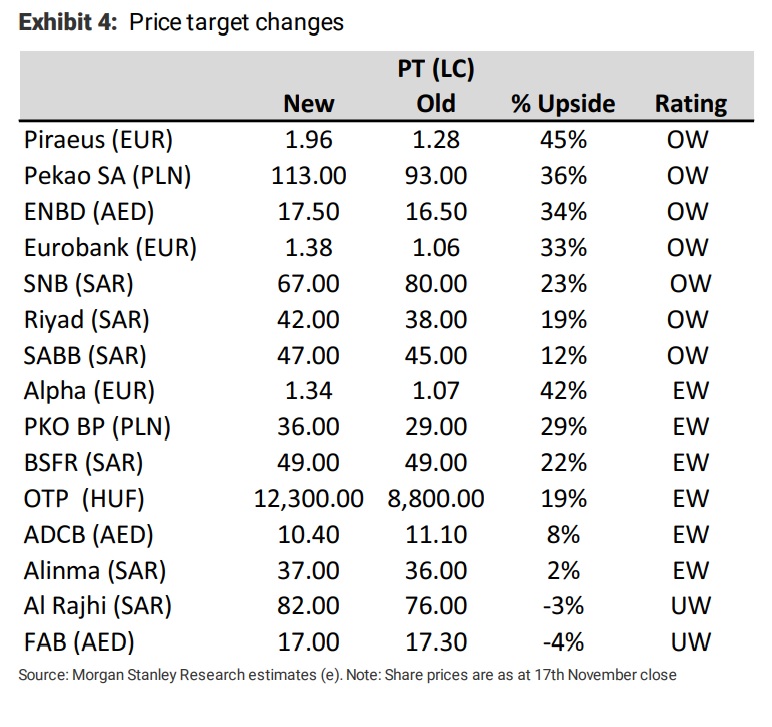

Eurobank και Πειραιώς: Ο οίκος αναβαθμίζει τη μετοχή της Πειραιώς σε overweight. Οπως σημειώνει, ήταν η λιγότερο προτιμώμενη μεταξύ των ελληνικών τραπεζών φέτος, δεδομένου ότι είχε το υψηλότερο επίπεδο NPE (12,6% το 21) και το χαμηλότερο CET1 (8,8% το 21). Ωστόσο, αυτό έχει αλλάξει, με σημαντική πρόοδο και βελτίωση στις βασικές μετρήσεις λειτουργίας:

i) Το καθαρό επιτοκιακό έσοδο (NII) ανέβηκε και πρόκειται να αυξηθεί περαιτέρω τα επόμενα τρίμηνα, λόγω ΕΚΤ.

ii) Η επέκταση των δανείων ήταν €2,3 δισ. το εννεάμηνο του ’22, με θετικές προοπτικές για την αύξηση των δανείων το 2023.

3) Η δυναμική των εσόδων από αμοιβές και προμήθειες είναι ισχυρή (+20% σε ετήσια βάση το 9μηνο του ’22).

4) Οι δείκτες NPE είναι μονοψήφιοι στο 8,7% στο 9μηνο) και το πιο σημαντικό, το CET1 έχει βελτιωθεί στο 10,4% στο 3ο τρίμηνο του ’22 και αναμένεται να φτάσει στο ~11% μέχρι το τέλος του έτους.

6) Η αποτίμηση παραμένει ελκυστική στις 0,3 φορές P/BV με βάση τις εκτιμήσεις για το 2023.

Η Morgan Stanley παραμένει equal-weight στην Alpha παρά το ανοδικό περιθώριο κατά 40% ως προς την τιμή-στόχο, δεδομένου ότι, όπως σημειώνει, βλέπει μια πιο «συναρπαστική» ανταμοιβή κινδύνου στην Πειραιώς.