HSBC: Επιστροφή στις δυσκολίες για τις τράπεζες και νέες τιμές-στόχοι

Η βρετανική τράπεζα HSBC ξεκινάει εκ νέου την κάλυψη των εγχώριων τραπεζικών μετοχών με σχετικά επιφυλακτική στάση. Η τράπεζα «βλέπει» αξία στις τράπεζες με τους ισχυρότερους ισολογισμούς και συστήνει «αγορά» για τις Eurobank και Εθνική Τράπεζα, με τιμές-στόχους 0,60 ευρώ και 1,80 ευρώ και περιθώρια ανόδου 54% και 49%, αντίστοιχα. Ταυτόχρονα για τις Alpha Bank και Τράπεζα Πειραιώς προτείνει «ουδέτερη» σύσταση και τιμές-στόχους στα 0,70 ευρώ και 1,45 ευρώ και περιθώρια ανόδου από τα τρέχοντα επίπεδα της τάξεως του 17% και 14%, αντίστοιχα, δεδομένου των πιο επίπονων προοπτικών ανάκαμψης (turnaround).

Σύμφωνα με την HSBC, η πανδημία καθυστέρησε την ανάκαμψη των κερδών κατά ένα χρόνο και αφήνει τις τράπεζες με αυστηρότερες κεφαλαιακές θέσεις για διαχείριση. Από την άλλη, οι αποτιμήσεις το αντικατοπτρίζουν και με το παραπάνω, μετά το sell-off του 60% σε ετήσια βάση.

Ο ελληνικός τραπεζικός δείκτης έχει υποχωρήσει κατά 60% μέχρι στιγμής φέτος λόγω της πανδημίας και υποαποδίδει σε σχέση με τις τράπεζες των αναδυόμενων αλλά και των ευρωπαϊκών τραπεζών κατά περίπου 30% και 25% αντίστοιχα, λόγω ανησυχιών σχετικά με την ποιότητα των περιουσιακών στοιχείων και των κεφαλαίων.

Αυτό έχει ως αποτέλεσμα οι αποτιμήσεις να διαμορφώνονται σε ιδιαίτερα χαμηλά επίπεδα, στις 0,20 φορές την εκτιμώμενη ενσώματη λογιστική αξία του 2021 (21e 0,20x P / TBV), η οποία είναι ελκυστική από μακροπρόθεσμη προοπτική καθώς αγνοούν την πιθανή ανάκαμψη της κερδοφορίας (23e ROTE c.9%).

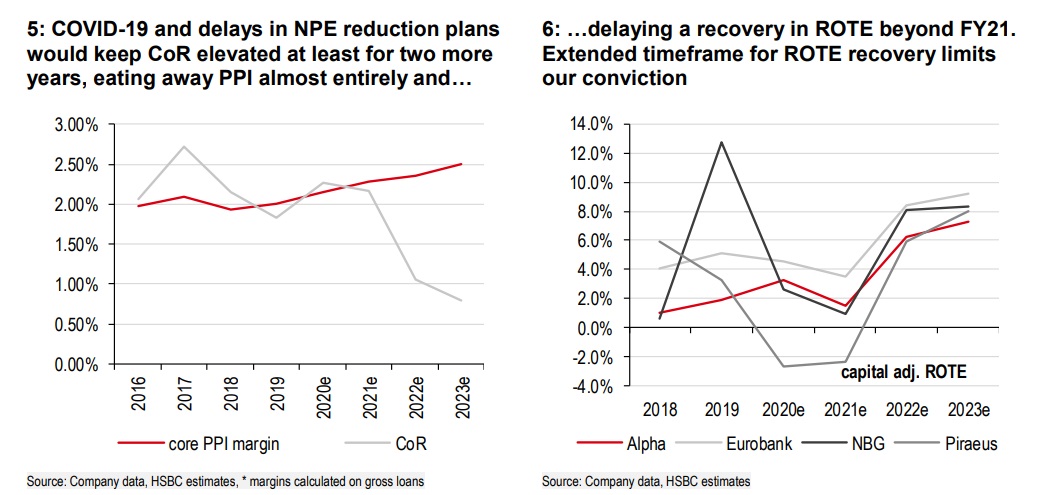

Μια σειρά από δύσκολα προβλήματα που αντιμετωπίζουν οι ελληνικές τράπεζες τα επόμενα δύο χρόνια θα βαρύνουν την κερδοφορία και την αποδοτικότητά (ROTE) τους. Το πρώτο είναι η ίδια η πανδημία, που θα αυξήσει τα προβληματικά δάνεια καθώς η οικονομία συρρικνώνεται. Η HSBC προβλέπει συρρίκνωση 8% στην οικονομία φέτος και στη συνέχεια 7% ανάκαμψη το επόμενο έτος.

Ο λόγος μη εξυπηρετούμενων ανοιγμάτων (NPEs) ήταν ήδη στο 39% και η τράπεζα περιμένει ότι θα αυξηθεί περαιτέρω. Ένα άλλο πρόβλημα είναι ότι ορισμένες τράπεζες έχουν χαμηλά και φτωχά κεφάλαια, που περιορίζουν την ικανότητά τους να πάρουν εμπροσθοβαρώς προμήθειες. Το 2022, ωστόσο, τα πράγματα θα πρέπει να φαίνονται καλύτερα, με τις συνέπειες της Covid-19 να είναι πίσω τους και κάποιες συμφωνίες τιτλοποίησης, οι οποίες είναι δύσκολες στο τρέχον περιβάλλον, να έχουν ολοκληρωθεί. Πρέπει επίσης να υπάρξουν ευνοϊκές συνθήκες όπως φθηνή χρηματοδότηση από την ΕΚΤ, συνεχιζόμενη αύξηση της πίστωσης, ανθεκτικά έσοδα από προμήθειες και φιλόδοξες προσπάθειες μείωσης του κόστους.

Η HSBC πιστεύει ότι απαιτείται επιλεκτική προσέγγιση για τον εγχώριο τραπεζικό κλάδο. Επιλέγει συνεπώς τράπεζες με:

- Ισχυρότερα αποθέματα κεφαλαίων για μειωμένους κινδύνους dilution,

- Καλύτερα αποθεματικά προβλέψεων και σχέδια μείωσης του κινδύνου του ισολογισμού σε προχωρημένα στάδια για ταχύτερη ανάκτηση αποδοτικότητας.

Εφαρμόζοντας αυτά τα κριτήρια, η HSBC προτείνει αγορά για τις μετοχές των Eurobank και ΕΤΕ και βαθμολογία hold για τις Αlpha Βank και Τράπεζα Πειραιώς. Ειδικά για την Τράπεζα Πειραιώς, εκτιμούν ότι ο χαμηλότερος δείκτης εποπτικών κεφαλαίων CET1 της τράπεζας, το κοστοβόρο CoCo και η σχετικά υψηλή βάση λειτουργικών εξόδων καθιστά τις προσπάθειες ανάκαμψής της πιο δύσκολες από ό,τι στις άλλες τράπεζες.