Goldman Sachs: Bear market στις αγορές και το 2023

Η bear market δεν έχει τελειώσει, κατά την άποψη της Goldman Sachs και τη στρατηγική μετοχών του 2023.

Οπως αναφέρει, οι συνθήκες που τυπικά συνάδουν με τον «πάτο» της πτώσης των μετοχών δεν έχουν ακόμη επιτευχθεί. Η επενδυτική τράπεζα προσδοκά χαμηλότερες αποτιμήσεις, οι οποίες συνάδουν με την ύφεση, την καταγραφή του χαμηλού στην επιδείνωση της ανάπτυξης και μια κορύφωση της επιτοκίων, προτού αρχίσει μια βιώσιμη ανάκαμψη.

Η τράπεζα συνεχίζει να εστιάζει σε μια προσέγγιση που συνδυάζει την ποιότητα, την ισχυρή ισορροπία στον ισολογισμό και σταθερό περιθώριο κέρδους με βαθιά αξία, ενέργεια και πόρους, όπου οι κίνδυνοι αποτίμησης είναι περιορισμένοι. Παράλληλα, αρέσουν οι εταιρείες που μπορούν να πολλαπλασιάσουν τα κέρδη και τις αποδόσεις μέσω ενός συνδυασμού επανεπένδυσης και μερισμάτων με την πάροδο του χρόνου.

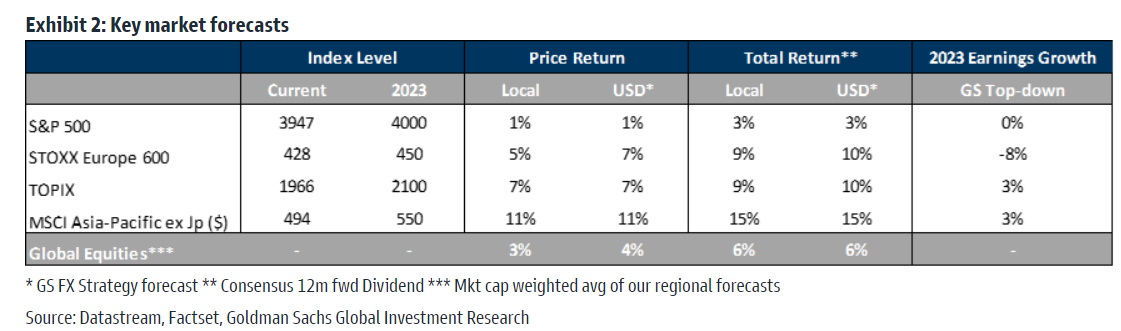

«Σε αντίθεση με τον προηγούμενο κύκλο, απαιτείται μεγαλύτερη διαφοροποίηση σε στυλ και περιοχές, καθώς η μεγαλύτερη εστίαση στην αποτίμηση θα πρέπει να ενισχύσει τις αποδόσεις κατά τη διάρκεια του 2023. Αναμένουμε ότι οι αγορές θα μεταβούν σε μια φάση «ελπίδας» στην επόμενη κίνηση κάποια στιγμή το 2023, αλλά από ένα χαμηλότερο επίπεδο. Η αρχική ανάκαμψη από το κατώτατο σημείο είναι πιθανό να είναι ισχυρή, όπως συμβαίνει συνήθως στην αρχή των περισσότερων κύκλων πριν από τη μετάβαση σε έναν “μεταμοντέρνο κύκλο” με χαμηλότερες αποδόσεις», εξηγεί στη στρατηγική μετοχών η τράπεζα.

Η ταχύτητα της αύξησης των επιτοκίων και όχι το απόλυτο επίπεδό τους έχει τη δυνατότητα να προκαλέσει μεγαλύτερη ζημιά, καθώς οι επενδυτές είναι πιθανό να εστιάζουν όλο και περισσότερο στην ανάπτυξη και αδυναμία των κερδών.

Η βραχυπρόθεσμη πορεία των αγορών μετοχών θα είναι ασταθής και πτωτική, πριν φτάσει σε ένα τελικό κατώτατο σημείο το 2023. Έτσι, ενώ οι βραχυπρόθεσμοι κίνδυνοι είναι καθοδικοί για τις παγκόσμιες μετοχές, είναι πιθανό να εισέλθουν σε φάση «ελπίδας» το 2023 -αλλά οι συνολικές αποδόσεις στο τέλος του επόμενου έτους θα είναι σχετικά χαμηλές.

Γιατί παραμένουμε επιφυλακτικοί

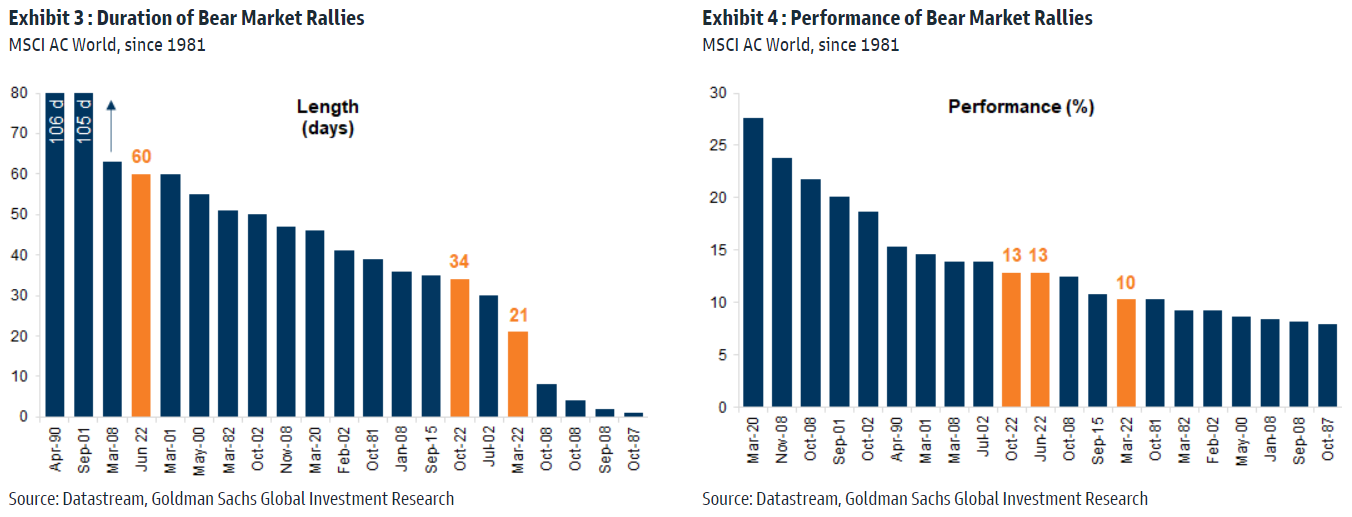

Ο παγκόσμιος δείκτης MSCI AC έχει υποχωρήσει κατά 19% σε ετήσια βάση, κυρίως λόγω της αύξησης των επιτοκίων και οι περισσότερες πτώσεις σημειώθηκαν στις αρχές του έτους. Η ανανεωμένη αισιοδοξία σχετικά με την επιβράδυνση του ρυθμού αύξησης των επιτοκίων πυροδότησε ένα ράλι που ώθησε μετοχές σχεδόν 5% από τα επίπεδά τους τον Ιούνιο (πριν από το τελευταίο μεγάλο ράλι), παρά το γεγονός ότι τα πραγματικά επιτόκια στις ΗΠΑ έχουν αυξηθεί κατά σχεδόν 85 μονάδες βάσης από τότε και οι αποδόσεις των 10ετών ομολόγων των ΗΠΑ αυξήθηκαν περισσότερο από 50 μονάδες βάσης.

Η τρέχουσα πτωτική αγορά είναι κυκλική και οι κυκλικές πτωτικές αγορές είναι εκείνες που καθοδηγούνται κυρίως από τον οικονομικό κύκλο και από την άνοδο των επιτοκίων, οδηγώντας σε φόβους για οικονομική και κερδοσκοπική ύφεση.

Αυτού του είδους οι πτωτικές αγορές συνήθως παρουσιάζουν πτώση της τάξης του 30%, διαρκούν 26 μήνες και χρειάζονται 50 μήνες για να ανακάμψουν. Από την άλλη, είναι ηπιότερες από τις μέσες πτώσεις 60% στις διαρθρωτικές bear markets, οι οποίες σε μεγάλο βαθμό συνδέονται με μεγάλες φούσκες περιουσιακών στοιχείων και μόχλευση του ιδιωτικού τομέα και είναι παρόμοιες σε μέγεθος με τις «καθοδηγούμενες από γεγονότα» αγορές ύφεσης.

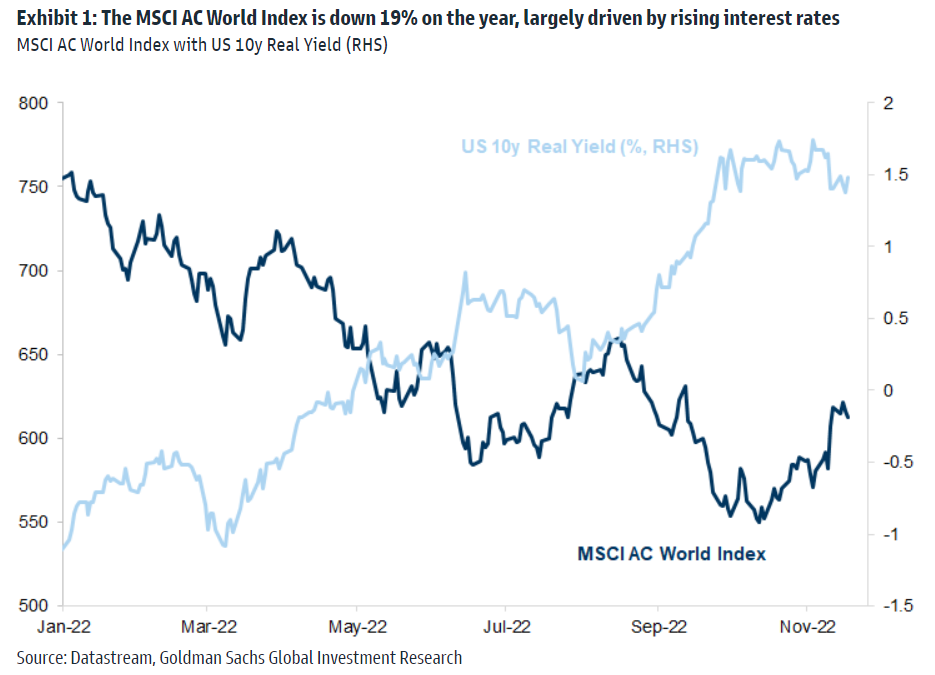

Οι τελευταίες τείνουν να τελειώνουν ταχύτερα, ενώ οι κυκλικές τείνουν να διαρκούν περισσότερο και να διανθίζονται από ράλι, πριν φτάσουν σε ένα κατώτατο σημείο.

Οι αγορές μετοχών είναι ιδιαίτερα ευαίσθητες στις νέες πληροφορίες που αλλάζουν τις αντιλήψεις. Τις τελευταίες εβδομάδες, μια σειρά από παράγοντες ήταν πιο θετικοί από ό,τι φοβόντουσαν οι επενδυτές πριν από ένα τρίμηνο:

· Ο πληθωρισμός στις ΗΠΑ αιφνιδίασε τελικά προς τα κάτω.

· Ο καιρός στην Ευρώπη ήταν ήπιος και οι τιμές του φυσικού αερίου μειώθηκαν απότομα.

· Η Ρωσία έκανε στρατιωτική υποχώρηση από μια πόλη-κλειδί στην Ουκρανία και η ενεργειακή της μόχλευση έναντι της Ευρώπης έχει εξασθενήσει.

· Οι εκλογές στις ΗΠΑ είχαν μικτό αποτέλεσμα, μειώνοντας τους κινδύνους ενός πληθωριστικού δημοσιονομικού επεκτατικού κύκλου.

· Οι ειδήσεις για την επαναλειτουργία της Κίνας έχουν βελτιωθεί.

· Οι σχέσεις ΗΠΑ/Κίνας σταθεροποιήθηκαν με τη συνάντηση των προέδρων Μπάιντεν και Σι.

· Οι φόβοι για μετάδοση της κρίσης στα συνταξιοδοτικά ταμεία του Ηνωμένου Βασιλείου και στα ανταλλακτήρια κρυπτονομισμάτων έχουν μειωθεί.

«Παρ’ όλα αυτά, ενώ το κλίμα έχει βελτιωθεί και υπήρξε μια τοποθέτηση, δεν πιστεύουμε ότι η προσαρμογή στις αγορές μετοχών είναι ακόμη επαρκής για να εξισορροπήσει την άνοδο των επιτοκίων και του κόστους κεφαλαίου. Η προσδοκία ήταν ότι οι ΗΠΑ θα αύξαναν τα επιτόκια των κεντρικών τραπεζών σε δύο κινήσεις των 25 μ.β. φέτος και δεν αναμενόταν τίποτα στη ζώνη του ευρώ μέχρι το 2023. Υπήρξαν έκτοτε έξι αυξήσεις των επιτοκίων των Fed Funds, συμπεριλαμβανομένων τεσσάρων αυξήσεων κατά 75 μ.β. και οι οικονομολόγοι μας αναμένουν τώρα ότι το τελικό επιτόκιο θα φθάσει το 5,25%.

Η μετατόπιση του επιπέδου των μακροπρόθεσμων επιτοκίων είναι αξιοσημείωτη. Πριν από ένα χρόνο, περίπου το ένα τέταρτο του συνόλου του κρατικού χρέους στον κόσμο είχε αρνητική ονομαστική απόδοση, ενώ οι επενδυτές μπορούν τώρα να λάβουν 3,8% στις αποδόσεις των 10ετών κρατικών ομολόγων», συμπεραίνει η Goldman Sachs.