Credit Suisse: Πολλαπλές αιτίες ανησυχίας για τις μετοχές

H Credit Suisse διατηρεί την επιφυλακτική στάση της στις τιμές των μετοχών και των δεικτών παρά το πρόσφατο ράλι και εκφράζει την άποψη ότι υπάρχουν πολλοί λόγοι ανησυχίας στις αγορές.

«Ο S&P 500 έχει πλέον σημειώσει ράλι κατά περίπου 16% από το χαμηλό του τον Ιούνιο, οδηγούμενος σε υψηλότερα επίπεδα από έναν συνδυασμό ελπίδας για στροφή της πολιτικής της Fed, μιας καλύτερης από την αναμενόμενη περίοδο κερδών και γενικά της επιφυλακτικής τοποθέτησης των επενδυτών», εξηγεί η ομάδα στρατηγικής του Andrew Garthwaite.

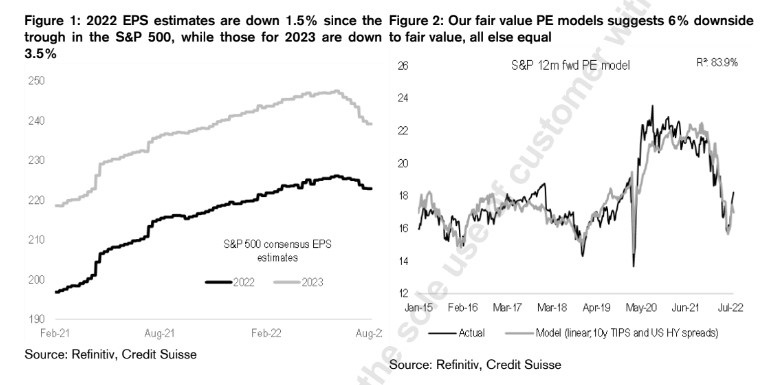

Αξίζει να σημειωθεί, ωστόσο, ότι την ίδια στιγμή κατά την οποία η αγορά μετοχών βρισκόταν στο κατώτατο σημείο τον Ιούνιο, οι εκτιμήσεις για τα κέρδη του S&P 500 για το 2022 και το 2023 κορυφώνονταν. Ως αποτέλεσμα, ολόκληρο το ράλι της αγοράς ήταν συνάρτηση της πολλαπλής αύξησης των δεικτών αποτίμησης της αγοράς.

«Για να ξεκινήσουμε από τα κέρδη, η αίσθηση ότι η περίοδος των κερδών ήταν καλύτερη από τις προσδοκίες λέει περισσότερα για το σχετικά χαμηλό επίπεδο των προσδοκιών παρά για την υποκείμενη απόδοση των εταιρειών. Από τα τέλη Ιουνίου, οι εκτιμήσεις για τα κέρδη ανά μετοχή για το 2022 έχουν μειωθεί κατά 1,5%, ενώ εκείνες για το 2023 έχουν μειωθεί κατά 3,5%», υπολογίζει η Credit Suisse.

«Το ράλι 16% του δείκτη S&P 500 έχει οδηγηθεί από την επέκταση στους πολλαπλασιαστές, με το forward PE να αυξάνεται από το χαμηλό στις 15,4 φορές σε 18,3 φορές. Το υπόδειγμα που υπολογίζει την εύλογη αξία PE υποδηλώνει ότι αυτή η ανοδική κίνηση ξεπερνά την πτώση των πραγματικών αποδόσεων των κρατικών ομολόγων των ΗΠΑ (ΤIPS) και πλέον οι μετοχές αποτιμώνται περισσότερο από την εύλογη αξία τους», επισημαίνει η ελβετική τράπεζα.

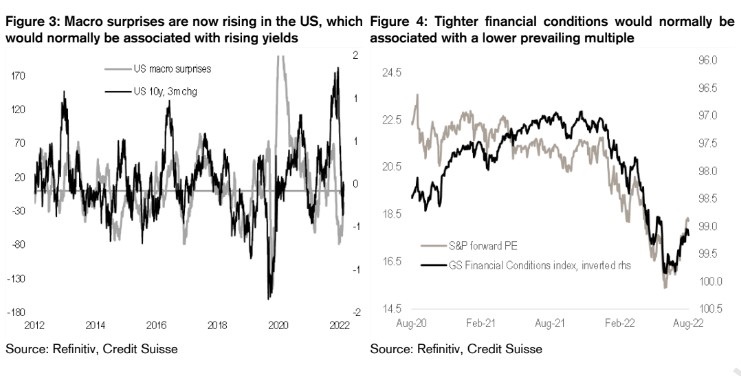

Το γεγονός αυτό υπογραμμίζει πόσο κρίσιμη σημασία θα έχουν οι παρατηρήσεις και τα σχόλια του Powell, προέδρου της Fed, στο Jackson Hole την Παρασκευή για αυτό το ράλι. Το υπόβαθρο για τα σχόλιά του είναι αυτό της βελτίωσης των οικονομικών στοιχείων των ΗΠΑ (λιανικό εμπόριο, πωλήσεις, μισθοδοσίες και υπηρεσίες ISM την περασμένη εβδομάδα μεταξύ των μεγάλων θετικών εκπλήξεων), της ανόδου των μακροοικονομικών εκπλήξεων και της χαλάρωσης των χρηματοπιστωτικών συνθηκών.

Κατά τη διάρκεια του Ιουνίου και του Ιουλίου, τα κακά οικονομικά νέα αποδείχθηκαν καλά νέα για την αγορά, καθώς οι αποδόσεις παρασύρθηκαν χαμηλότερα, υποστηρίζοντας την επέκταση των δεικτών αποτίμησης. «Όσον αφορά το μέλλον, εάν ο πρόεδρος της Fed επιλέξει να προσπαθήσει να σφίξει εκ νέου τις χρηματοπιστωτικές συνθήκες, οι οποίες συσχετίζονται αντιστρόφως ανάλογα με τον πολλαπλασιαστή ΡΕ της αγοράς, ή να αναγνωρίσει την ανθεκτικότητα μεγάλων τμημάτων της αμερικανικής οικονομίας, ο μοναδικός μοχλός του ράλι των μετοχών θα μπορούσε να αποδειχθεί επισφαλής, καθώς κινούμαστε σε μια φάση κατά την οποία τα καλύτερα νέα για την οικονομία θα μπορούσαν να είναι κακά νέα για την αγορά», καταλήγει η ομάδα στρατηγικής της Credit Suisse.