Goldman Sachs: Πότε θα βγουν οι αγορές από την bear market

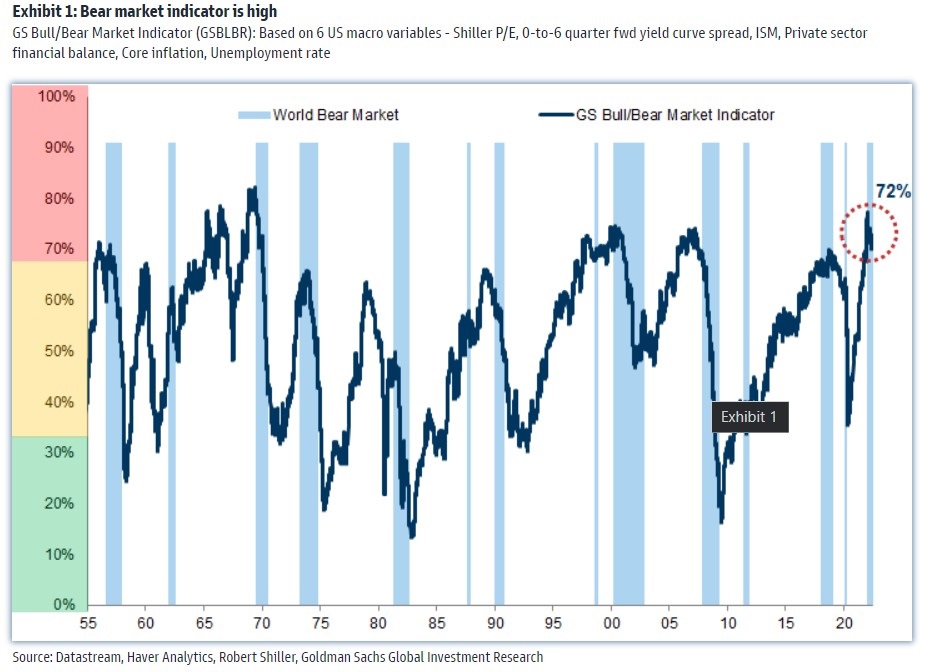

Οι περισσότερες μεγάλες αγορές μετοχών έχουν πλέον περάσει και επίσημα σε bear market (σ.σ. πτώση της τιμής ενός δείκτη μετοχών σε ποσοστό υψηλότερο του 20% από το πρόσφατο υψηλό του), εξηγεί η ομάδα στρατηγικής ανάλυσης του Peter Oppenheimer στην Goldman Sachs.

Όπως υποστηρίζει, οι ζημιές στις μετοχές με «μεγαλύτερη διάρκεια» (σ.σ. οι μετοχές που βασίζονται περισσότερο στα μελλοντικά τους κέρδη) αντανακλούν την άνοδο του κόστους κεφαλαίου και τους κινδύνους ύφεσης, με πολλούς κυκλικούς τομείς να υποαποδίδουν έναντι των αμυντικών τομέων.

Οι περισσότερες bear markets τελειώνουν όταν οι οικονομικές συνθήκες εξακολουθούν να είναι κακές, αλλά υπάρχει η αίσθηση ότι δεν επιδεινώνονται πλέον με τον ίδιο ρυθμό. «Σε αυτό το πλαίσιο, θα λέγαμε ότι έχουμε ακόμη δρόμο μπροστά μας, ιδίως όσον αφορά την τιμολόγηση των δυνητικά υψηλότερων τελικών επιτοκίων στις αγορές ομολόγων. Ακόμη και αν τελικά οι αποδόσεις δεν αυξηθούν πολύ περισσότερο, φαίνεται πιθανό ότι οι αγορές θα τιμολογήσουν τουλάχιστον τον κίνδυνο ότι θα το κάνουν πριν δούμε μια πραγματική ανάκαμψη.

Οι χρηματοπιστωτικές συνθήκες στις ΗΠΑ έχουν αυστηροποιηθεί γρήγορα, αλλά ταυτόχρονα δεν είναι “αυστηρές” με βάση τα ιστορικά πρότυπα. Αυτό υποδηλώνει είτε ότι τα επιτόκια πρέπει να αυξηθούν περαιτέρω είτε ότι οι αγορές πρέπει να τιμολογήσουν αυτό τον κίνδυνο (και να μειώσουν περαιτέρω τα επιτόκια), γεγονός που θα σφίξει ούτως ή άλλως τις χρηματοπιστωτικές συνθήκες», εξηγεί η Goldman Sachs.

Η αμερικανική τράπεζα βλέπει ότι υπάρχουν τώρα δύο κρίσιμα ζητήματα για τους επενδυτές: Πρώτον, πόσο περισσότερο μπορεί να προσαρμοστούν οι μετοχές πριν από το κατώτατο σημείο και δεύτερον, τι είδους χαρακτηριστικά θα παρουσιάσει ο νέος κύκλος.

Το είδος της bear market και τι σημαίνει αυτό για τις μετοχές

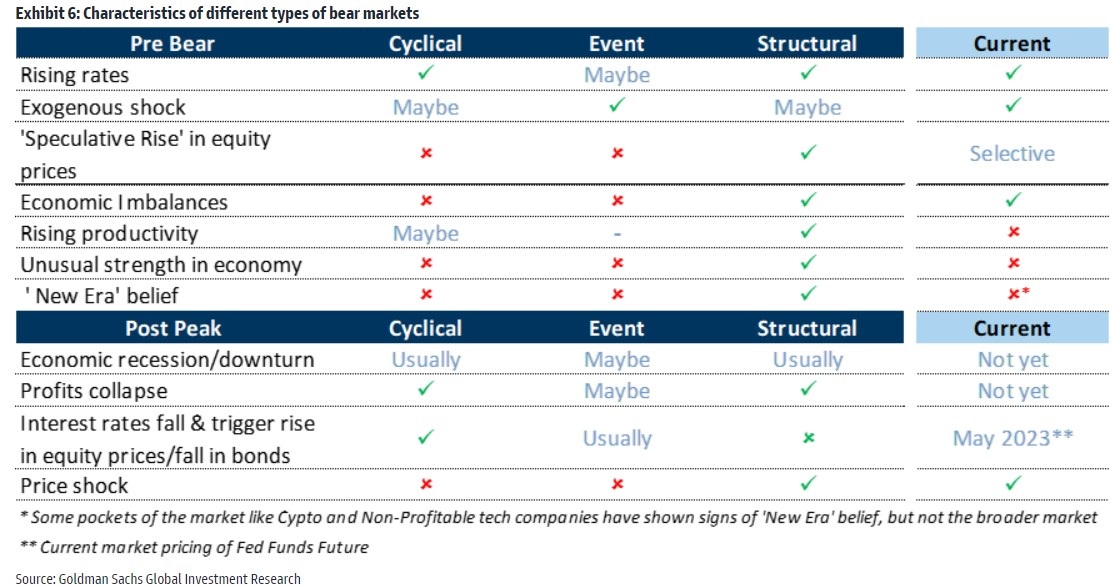

Η Goldman Sachs εξέτασε τις bear markets από το 1900 και τις χωρίζει σε τρεις τύπους -τις διαρθρωτικές, τις κυκλικές και τις καθοδηγούμενες από γεγονότα- και εξετάζει τη μέση απόδοση και τη διάρκεια για κάθε bear market. «Θεωρούμε ότι η παρούσα bear market είναι μια κυκλική πτωτική αγορά με ισχυρότερους ισολογισμούς του ιδιωτικού τομέα και αρνητικά πραγματικά επιτόκια, που αντισταθμίζουν πολλούς από τους συστημικούς κινδύνους που συνδέονται με τις μακρύτερες και βαθύτερες διαρθρωτικές bear markets».

Τα τρία είδη

– Διαρθρωτική bear market, η οποία πυροδοτείται από διαρθρωτικές ανισορροπίες και χρηματοπιστωτικές φούσκες. Πολύ συχνά ακολουθεί ένα «σοκ τιμών», όπως ο αποπληθωρισμός.

– Κυκλική bear market, η οποία συνήθως είναι συνάρτηση της αύξησης των επιτοκίων, της επικείμενης ύφεσης και της πτώσης των κερδών. Αποτελεί συνάρτηση του οικονομικού κύκλου.

– Event bear market ή πτωτική αγορά λόγω γεγονότων και πυροδοτείται από ένα μεμονωμένο «σοκ» που δεν οδηγεί σε εγχώρια ύφεση (όπως ένας πόλεμος, ένα σοκ στην τιμή του πετρελαίου, μια κρίση στις αναδυόμενες αγορές ή μια τεχνική διαταραχή της αγοράς).

Κατά μέσο όρο, η Goldman Sachs υπολογίζει ότι οι κυκλικές bear markets προκαλούν μείωση των τιμών κατά 30% από την κορυφή έως το κατώτατο σημείο και διαρκούν δύο χρόνια -όσον αφορά τις επιδόσεις- και ήδη πλησιάζουμε σε αυτό το μέγεθος αλλά και είδος πτώσης, όμως η διάρκεια είναι πολύ μικρότερη.

Η επενδυτική τράπεζα διαπιστώνει ότι το κατώτατο σημείο σε μια κυκλική bear market έρχεται συνήθως περίπου 6-9 μήνες πριν από το κατώτατο σημείο των κερδών ανά μετοχή και 1-2 τρίμηνα πριν από το οικονομικό ναδίρ, μετά την κορύφωση του πληθωρισμού. Το σημείο καμπής είναι συχνά γύρω από την περίοδο κατά την οποία οι προσδοκίες για τα επιτόκια αρχίζουν να μετριάζονται.

Από πλευράς αποτίμησης, ενώ έχει σημειωθεί σημαντική υποτίμηση και ορισμένες αγορές τελούν υπό διαπραγμάτευση κάτω από τις μέσες αποτιμήσεις τους, η τιμολόγηση συνάδει περισσότερο με μια ήπια ύφεση παρά με μια μέση ή βαθιά ύφεση, αφήνοντάς τες εκτεθειμένες σε περαιτέρω επιδείνωση των προσδοκιών, εκτιμά η τράπεζα.

Επιπλέον, σχεδόν κάθε ύφεση τα τελευταία 30 χρόνια ήταν συνάρτηση ενός σοκ ζήτησης, αλλά σε αυτή την περίπτωση είναι ένα σοκ προσφοράς. Αυτό σημαίνει ότι η νομισματική πολιτική είναι λιγότερο ισχυρή, απαιτώντας μεγαλύτερη δημοσιονομική παρέμβαση, και αυτό είναι ιδιαίτερα ανησυχητικό σε μια εποχή που οι αποδόσεις των ομολόγων αυξάνονται και οι λόγοι χρέους/ΑΕΠ είναι υψηλοί.

Όσον αφορά τους νέους κινητήριους μοχλούς του οικονομικού κύκλου, οι αναλυτές της τράπεζας υποστηρίζουν ότι ο μεταμοντέρνος κύκλος θα είναι ουσιωδώς διαφορετικός από τους δύο προηγούμενους κύκλους. Οι κίνδυνοι πληθωρισμού, οι σπανιότεροι πόροι και η μεγαλύτερη περιφερειοποίηση (regionalisation) είναι πιθανό να οδηγήσουν σε περισσότερες κεφαλαιουχικές δαπάνες και σε χαμηλότερα περιθώρια και αποδόσεις για τους επενδυτές. «Αναμένουμε χαμηλότερες συνολικές αποδόσεις και μια πιο επίπεδη (fatter & flatter) αγορά, με μεγαλύτερες ευκαιρίες απόδοσης.