Credit Suisse: Πολύ νωρίς για αγορές μετοχών «στα χαμηλά»

«Εξακολουθούμε να έχουμε μια επιφυλακτική άποψη για τις μετοχές, έχοντας υποβαθμίσει από το Φεβρουάριο τη στάση μας», εξηγεί η ομάδα ανάλυσης του Garthwaite της Credit Suisse, αναλύοντας την παγκόσμια στρατηγική για τις μετοχικές αγορές.

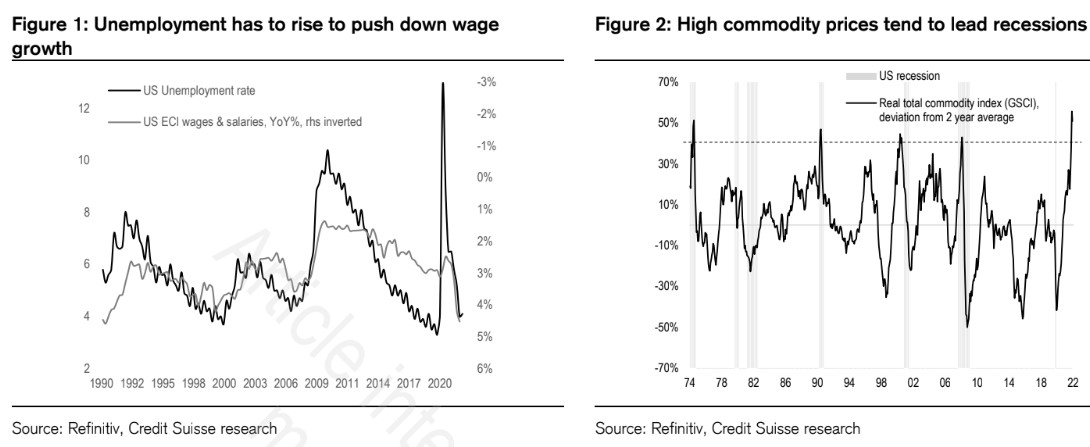

Ο Garthwaite εξηγεί ότι έχουν τις ακόλουθες ανησυχίες: Ο κίνδυνος ύφεσης παραμένει πολύ υψηλός και πιστεύουν ότι η αύξηση στο ΑΕΠ των ΗΠΑ πρέπει να επιβραδυνθεί σε ρυθμό 1% ώστε να επιβραδυνθεί επαρκώς η αύξηση των μισθών. Αυτό απαιτεί επιτόκιο της Fed ύψους 3,5% έως 4%, το οποίο με τη σειρά του προκαλεί την αναστροφή της καμπύλης αποδόσεων το 4ο τρίμηνο, οδηγώντας σε μια “ήπια” σκληρή προσγείωση το δεύτερο εξάμηνο του 2023.

Όταν οι συνολικές τιμές των βασικών εμπορευμάτων έχουν αυξηθεί τόσο γρήγορα, έχουν την τάση να ακολουθούν υφέσεις, εξηγεί η CS. Η αντίδραση στην επιβράδυνση της ανάπτυξης είναι πιθανό να είναι πολύ πιο έντονη από ό,τι συνήθως, λόγω του πληθωρισμού των και των δημοσιονομικών θέσεων των αναπτυγμένων αγορών και της υπερβολικής μόχλευσης στην Κίνα. Μια πτωτική αγορά μπορεί να εμφανιστεί έως και 13 μήνες πριν από μια ύφεση.

Τα σημεία στα οποία εστιάζει η ομάδα ανάλυσης των παγκόσμιων μετοχικών αγορών της Credit Suisse είναι:

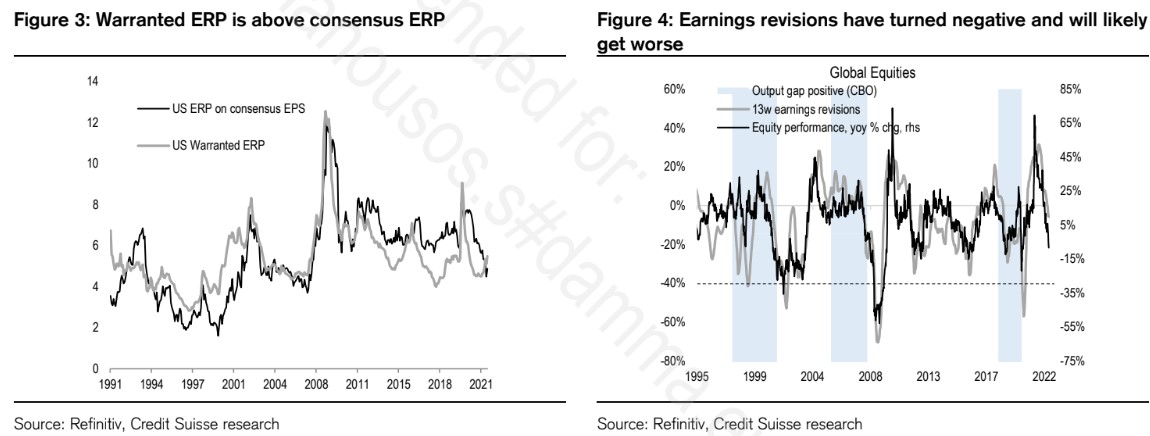

Δεν υπάρχει περιθώριο ανόδου στα μοντέλα δίκαιης αξίας των μετοχών: Το ασφάλιστρο κινδύνου των μετοχών (ERP) είναι 4,9% και η εγγυημένη αξία έχει αυξηθεί στο 5,5%. Μέχρι το Φεβρουάριο, για τη συντριπτική πλειοψηφία της ανοδικής πορείας από το 2009 το ERP υποδείκνυε σαφή ανοδική και όχι καθοδική πορεία. Το υπόδειγμα της αποτίμησης βάσει του δείκτη P/E είναι επίσης μόνο κοντά στη δίκαιη αξία του.

Ο κίνδυνος κερδών παραμένει υψηλός: Οι αναθεωρήσεις των κερδών έχουν αρχίσει να μειώνονται και στο 71% των περιπτώσεων όταν συμβαίνει αυτό, οι αγορές υποχωρούν κατά το επόμενο τρίμηνο. Οι σημερινοί δείκτες PMI υποδηλώνουν σημαντική περαιτέρω πτώση. Η CS βλέπει σαφή κίνδυνο αρνητικών κερδών ανά μετοχή το 2023 και πιστεύει ότι απαιτείται ονομαστικό ΑΕΠ των ΗΠΑ της τάξης του 3% έως 4% για να τεθεί υπό έλεγχο ο πληθωρισμός στις ΗΠΑ, και κάτω του 3% ονομαστικό ΑΕΠ προκαλεί πτώση των κερδών ανά μετοχή. Τα περιθώρια κέρδους και το μερίδιο του ΑΕΠ έχουν αρχίσει να μειώνονται από το υψηλό ρεκόρ τους και απαιτούν πυρήνα πληθωρισμού (PPI) 6,5%, αλλά η Fed πιθανότατα θα το πολεμήσει αυτό. Το ήμισυ της βελτίωσης του δείκτης αποδοτικότητας RoE προήλθε από τα επιτόκια και τη φορολογία, και τώρα και τα δύο αντιστρέφονται.

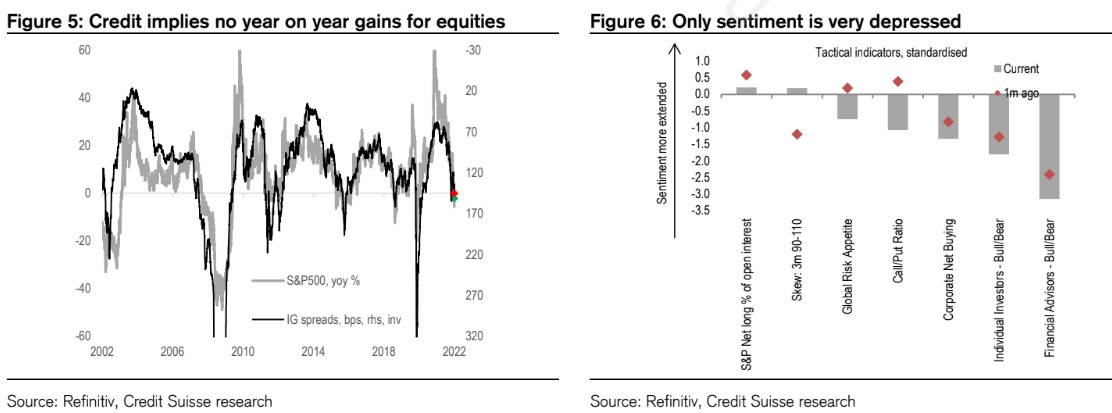

Προσοχή στην πιστωτική αναλαμπή: Όταν τα spreads των ομολόγων της επενδυτικής βαθμίδας (IG) είναι πάνω από 145 μ.β. (όπου βρισκόμαστε σήμερα), οι μετοχές τείνουν να πέφτουν σε ετήσια βάση. Τα πιστωτικά spreads εξακολουθούν να απέχουν πολύ από επίπεδα ύφεσης.

Τα bear markets χρειάζονται έναν καταλύτη: Σε τέσσερις περιπτώσεις τα τελευταία 30 χρόνια, οι αγορές έχουν πιάσει πάτο μετά από πτώση περίπου 19,5% από την κορυφή τους (περίπου 3.860 μονάδες στον δείκτη S&P 500) αλλά σε 3 περιπτώσεις η Fed χαλάρωσε, γεγονός που δεν βλέπουμε να συμβαίνει αυτή τη φορά. Οι περισσότερες πτωτικές αγορές του NASDAQ προηγούνται μιας πτωτικής αγοράς του S&P 500 (κατά περίπου 5 μήνες).

Δεν υπάρχει η βοήθεια από τη Fed αλλά το αντίθετο: Αν και η ψυχολογία των αγορών είναι εξαιρετικά πιεσμένη στους δείκτες που παρακολουθεί η Credit Suisse, αυτό δεν φαίνεται να αντικατοπτρίζεται πλήρως στην τοποθέτηση των νοικοκυριών και τη διάθεση ανάληψης κινδύνου.

Τι πρέπει να συμβεί για να γίνει η στάση πιο εποικοδομητική: Σαφείς ενδείξεις επιβράδυνσης στην αύξηση των μισθών στις ΗΠΑ, απότομη πτώση των αμερικανικών πρόδρομων δεικτών που να δείχνουν ότι η Fed πρέπει να κάνει λιγότερα για να αυξηθεί η ανεργία πάνω από την πλήρη απασχόληση, σημάδια ενός νέου παραδείγματος που να δείχνει ότι τα περιθώρια μπορούν να παραμείνουν υψηλά ακόμη και όταν το ονομαστικό ΑΕΠ επιβραδύνεται κατά περίπου 8 ποσοστιαίες μονάδες, ξεκάθαρη υποτίμηση στο υπόδειγμα της για το ERP ή τα πιστωτικά περιθώρια να προεξοφλούν μια ύφεση.

Υπάρχουν κάποια ίχνη ελπίδας με κάποια άμβλυνση των μισθολογικών δεικτών και των αμερικανικών πρόδρομων δεικτών, αλλά συνολικά η Credit Suisse πιστεύει ότι είναι πολύ νωρίς για να προσθέσουν θέσεις στις μετοχές.