BofA: Γιατί αναβαθμίζει τον MSCI Greece, top pick η Mytilineos

Η Ελλάδα συνεχίζει να αναβαθμίζεται από τους ξένους επενδυτικούς οίκους, καθώς μία ημέρα μετά τη Morgan Stanley, ήρθε η σειρά της Bank of America να θέσει υψηλότερα τον πήχη για τις ελληνικές μετοχές ανάμεσα στις έντεκα αναδυόμενες αγορές της περιοχής μας που αναλύει.

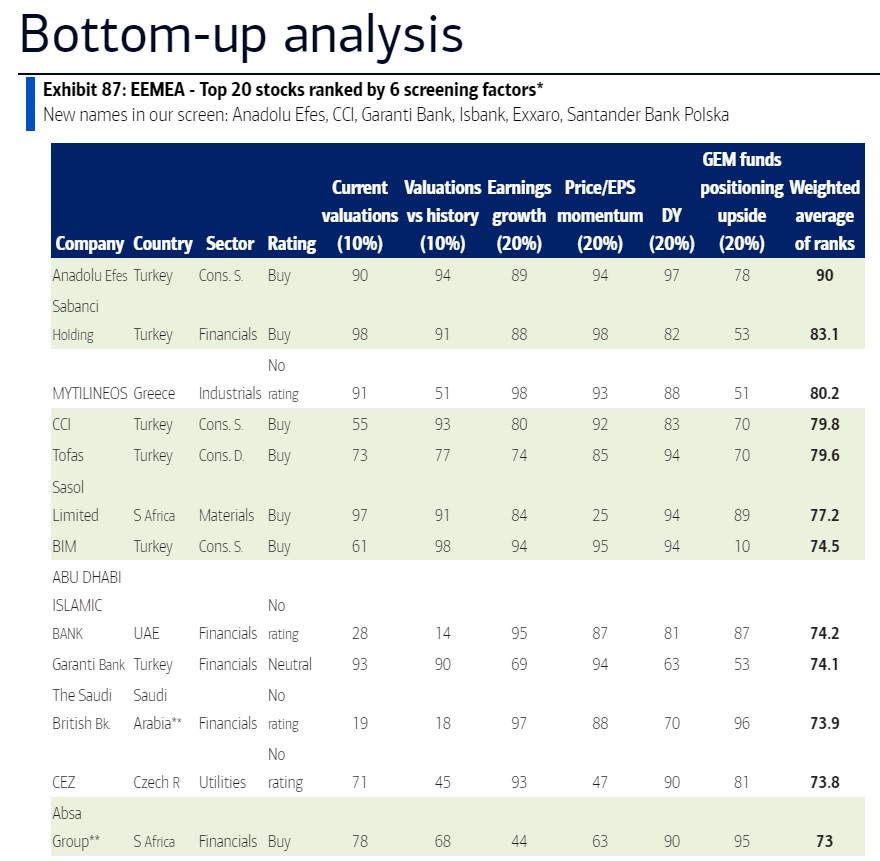

Το ενδιαφέρον είναι ότι ανάμεσα στις 20 κορυφαίες επιλογές του οίκου από την περιοχή της Ανατολικής Ευρώπης και Μέσης Ανατολής, ψηλά στη λίστα φιγουράρει και μια ελληνική μετοχή, αυτή της Mytilineos. Αν και δεν δίνει σύσταση ή τιμή-στόχο για τη μετοχή της Mytilineos, την τοποθετεί στην τρίτη θέση.

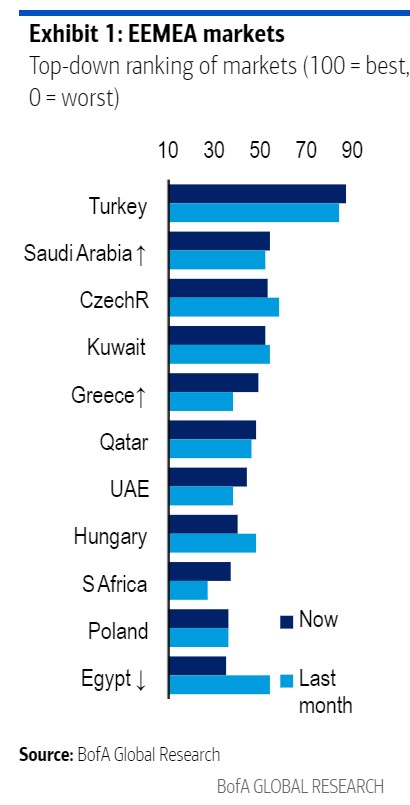

Η Bank of America αναβαθμίζει την ελληνική αγορά κυρίως λόγω της βελτίωσης των προοπτικών των κερδών των εταιρειών που συμμετέχουν στον δείκτη MSCI Greece και την αξιολογεί πλέον στην πέμπτη θέση μεταξύ των χωρών Τουρκίας, Ουγγαρίας, Τσεχίας, Πολωνίας, Νότιας Αφρικής, Ηνωμένων Αραβικών Εμιράτων, Κατάρ, Αιγύπτου, Σαουδικής Αραβίας και Κουβέιτ. Η Τουρκία παραμένει η κορυφαία επιλογή της BofA, με τη Σαουδική Αραβία δεύτερη και την Τσεχία στην τρίτη θέση.

Η BofA τοποθετεί την Ελλάδα και τον δείκτη MSCI Greece στη δεύτερη υψηλότερη θέση ανάμεσα στις έντεκα αγορές σε όρους μερισματικών αποδόσεων με βαθμολογία 90/100, στη μέση σε όρους αποτιμήσεων με βαθμολογία 50/100, ελαφρώς χαμηλότερα σε όρους ιστορικών αποτιμήσεων με βαθμολογία 40/100, χαμηλότερα από τον μέσο όρο σε αύξηση των κερδών άνω του 20% με βαθμολογία 40/100 και στη μέση στον δείκτη Ρ/Ε προς momentum με βαθμολογία 50/100. Αντίθετα, η BofA βάζει στην τελευταία θέση τον δείκτη MSCI Greece σε όρους τοποθετήσεων των θεσμικών διαχειριστών κεφαλαίων GEM Funds με βαθμολογία 10/100, καθώς εκτιμά ότι οι εισροές έχουν ήδη γίνει στην αγορά και το potential νέων εισροών είναι χαμηλό.

Το risk premium ή το ασφάλιστρο κινδύνου των ελληνικών μετοχών υπολογίζεται σε 12,4% και είναι υψηλά στις εκτιμήσεις του οίκου, ενώ η απόδοση των κερδών είναι στο 7,3% και το 10,3% τη διετία 2022-2023 αντίστοιχα και η μερισματική απόδοση υπολογίζεται σε ιδιαίτερα υψηλά επίπεδα, στο 5,6% και το 6,2% για τα ίδια έτη αναφοράς. Ο πληθωρισμός τοποθετείται στο 9,4% και το επιτόκιο του 10ετούς ομολόγου στο 4,2%.

Οι αποτιμήσεις της αγοράς σε δείκτη τιμής προς λογιστική αξία (P/BV) εκτιμάται σε 1,6 φορές και κινείται χαμηλότερα έναντι του ιστορικού μέσου αλλά σε υψηλότερα επίπεδα κατά μέσο όρο έναντι των άλλων αγορών. Ο δείκτης EV/EBITDΑ στις 5,5 φορές είναι σε discount σε σχέση με τις λοιπές αγορές και τέλος, ο δείκτης EV/Sales στις 14 φορές είναι σε discount έναντι των άλλων αγορών.

Οι μετοχές με ενδιαφέρον από την Ελλάδα

Ανάμεσα στις κορυφαίες μετοχές που ξεχωρίζει, είναι ο τίτλος της Mytilineos, που τοποθετεί στην τρίτη θέση ανάμεσα στις 20 μετοχές που επιλέγει από την περιοχή, με βαθμολογία 80,2 στα 100. Ο Όμιλος της Mytilineos επιδεικνύει υψηλή βαθμολογία σε σειρά δεικτών όπως τρέχουσες και ιστορικές αποτιμήσεις, αύξηση κερδών και μερισματικής απόδοσης. Ο Όμιλος της Mytilineos, ωστόσο, συμμετέχει επίσης και στις 20 κορυφαίες επιλογές σε όρους υψηλής ανάπτυξης, με αύξηση κερδών το τελευταίο δωδεκάμηνο στο 77% και στο επόμενο δωδεκάμηνο 29% και EPS forecast μεταβολή στο +65%.

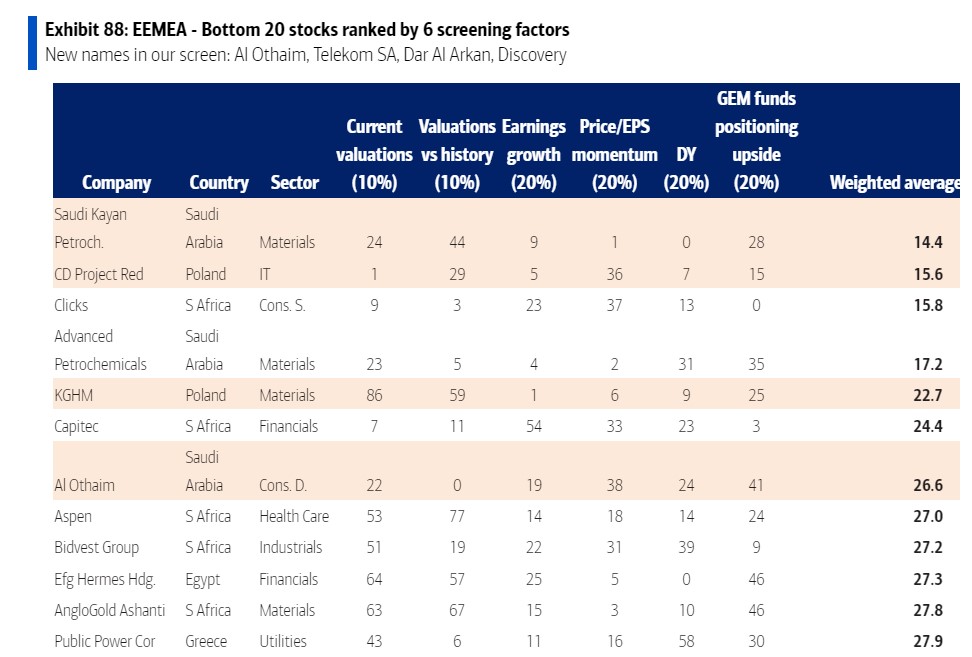

Αντίθετα, ο τίτλος της ΔΕΗ βρίσκεται στις τελευταίες θέσεις στη λίστα με τις είκοσι μετοχές, με τη χειρότερη αξιολόγηση στη βάση των παραπάνω κριτηρίων (27,9/100). Η μετοχή της ΔΕΗ τοποθετείται ιδιαίτερα χαμηλά σε όρους τόσο τρεχουσών και ιστορικών αποτιμήσεων, χαμηλής δυναμικής αύξησης των κερδών, αλλά με μια σχετικά υψηλότερη μερισματική απόδοση από τον μέσο όρο. Η μετοχή της ΔΕΗ επίσης τοποθετείται στην τελευταία θέση της λίστα με τις low growth εταιρείες, με πρόβλεψη μείωσης των κερδών ανά μετοχή κατά 84%.

Οι μετοχές του ΟΠΑΠ και της Alpha Bank βρίσκονται στη λίστα με τις είκοσι μετοχές με τις υψηλότερες θέσεις/συμμετοχές από πλευράς των ξένων θεσμικών κεφαλαίων και η BofA εκτιμά πως αποτελεί αρνητικό στοιχείο αφού ήδη η κοινότητα των ξένων διαχειριστών έχουν τοποθετηθεί στον τίτλο (Worst positioning – Most Overweight / Owned).

Η Alpha Βank συμμετέχει επίσης στις επιλογές με τις είκοσι κορυφαίες επιλογές σε όρους υψηλής ανάπτυξης, με αύξηση κερδών ανά μετοχή +20% το το τελευταίο δωδεκάμηνο αλλά και το επόμενο δωδεκάμηνο.