Οι επενδυτικές προτάσεις της Credit Suisse για το 2023

Η παγκόσμια οικονομική ανάπτυξη θα παραμείνει γενικά χαμηλή το 2023, ωστόσο, με τη σύσφιξη της νομισματικής πολιτικής να είναι πιθανό να επιβραδυνθεί ή να τερματιστεί το 2023, η Credit Suisse πιστεύει ότι τα περιουσιακά στοιχεία σταθερού εισοδήματος θα γίνουν πιο ελκυστικά για διακράτηση.

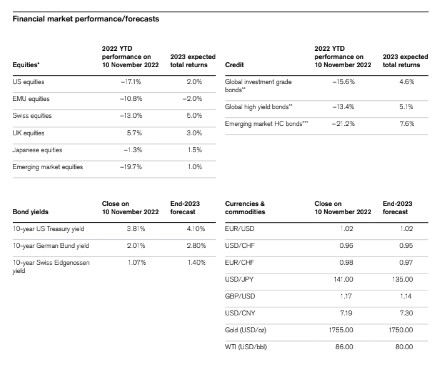

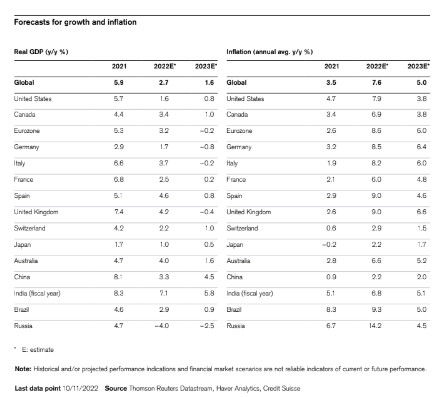

Σύμφωνα με τις επενδυτικές προοπτικές της Credit Suisse για το 2023 που δημοσιεύθηκαν σήμερα, το επόμενο έτος η παγκόσμια οικονομική ανάπτυξη θα είναι χαμηλή, μόλις 1,6%. «Αν και οι κεντρικές τράπεζες πιθανότατα θα επιβραδύνουν ή θα τερματίσουν τη σύσφιξη της νομισματικής πολιτικής το 2023, δεν αναμένουμε μειώσεις επιτοκίων σε καμία από τις μεγάλες οικονομίες. Σε αυτό το πλαίσιο, τα περιουσιακά στοιχεία σταθερού εισοδήματος είναι πιθανό να προσφέρουν ελκυστικές ευκαιρίες για επενδυτές, ενώ οι επιδόσεις των μετοχών αναμένεται να παραμείνουν συγκρατημένες, τουλάχιστον κατά το πρώτο εξάμηνο του έτους», εκτιμά η ελβετική τράπεζα.

Μετά από μια δύσκολη χρονιά το 2022, κατά την οποία παρατηρήθηκε επίμονα υψηλός πληθωρισμός, επιθετικές κεντρικές τραπεζικές, σύσφιξη και επιβράδυνση της ανάπτυξης, η Credit Suisse αναμένει ότι το 2023 θα δούμε ύφεση στην Ευρωζώνη και το Ηνωμένο Βασίλειο, καθώς και ύφεση της ανάπτυξης στην Κίνα.

Οι οικονομίες αυτές θα πρέπει να πιάσουν πάτο μέχρι τα μέσα του 2023 και να αρχίσει μια αδύναμη, δειλή ανάκαμψη – ένα σενάριο που στηρίζεται στην κρίσιμη υπόθεση ότι οι ΗΠΑ καταφέρνουν να αποφύγουν την ύφεση.

Ο Michael Strobaek, Global Chief Investment Officer της Credit Suisse δηλώνει ότι “Αναμένουμε ότι η μεταβλητότητα των αγορών θα παραμείνει αυξημένη, καθώς οι κίνδυνοι επιμένουν και οι παγκόσμιες χρηματοπιστωτικές συνθήκες παραμένουν σφιχτές. Αυτό είναι πιθανό να δημιουργήσει συνεχείς αντίθετους ανέμους στην ανάπτυξη και, κατ’ επέκταση, στα περιουσιακά στοιχεία κινδύνου.

Για τη διαχείριση αυτής της δύσκολης κατάστασης, είναι βασικό να τηρούνται ισχυρές επενδυτικές αρχές, να ακολουθείται μια αυστηρή επενδυτική διαδικασία ευθυγραμμισμένη με τους μακροπρόθεσμους οικονομικούς στόχους των επενδυτών και να επιδιώκεται ευρεία διαφοροποίηση, συμπεριλαμβανομένης της εναλλακτικές επενδύσεις”.

Οι προοπτικές για τις μεγάλες οικονομίες και τα επιτόκια

– Ηνωμένες Πολιτείες: Η Credit Suisse αναμένει ότι η ανάπτυξη στις ΗΠΑ θα είναι κατά μέσο όρο 0,8% το 2023. Η πιθανότητα ύφεσης είναι υψηλή (πάνω από 40%), αλλά εξακολουθεί να μην αποτελεί τη βασική υπόθεση. Ο πληθωρισμός αρχίζει να μετριάζεται αλλά ο πυρήνας του πληθωρισμού των προσωπικών καταναλωτικών δαπανών (PCE) είναι πιθανό να παραμείνει πεισματικά υψηλός σε περίπου 3% στο τέλος του 2023. Αναμένει συνεπώς ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ θα συνεχίσει να περιορίζει επιθετικά τη σύσφιξη, μέχρι ένα τελικό επιτόκιο 4,75%-5,00%.

– Ευρωζώνη: Η Credit Suisse πιστεύει ότι η Ευρωζώνη θα παραμείνει σε ύφεση μέχρι τα τέλη του β΄ τριμήνου του 2023 και συνολικά η ανάπτυξη θα είναι αρνητική της τάξεως του -0,2% για το σύνολο του 2023. Ο γενικός πληθωρισμός μπορεί να έχει κορυφωθεί, αλλά είναι πιθανό να μειωθεί μόνο σταδιακά. Αναμένει ότι ο επίμονα υψηλός πληθωρισμός και η νομισματική αδυναμία θα ωθήσουν την Ευρωπαϊκή Κεντρική Τράπεζα να αυξήσει επιθετικά τα επιτόκια σε ένα τελικό επιτόκιο 3% έως τις αρχές του 2023.

Οι προοπτικές για τις κύριες κατηγορίες περιουσιακών στοιχείων

– Μετοχές: Οι μετοχές είναι πιθανό να σημειώσουν συγκρατημένες επιδόσεις το πρώτο εξάμηνο του 2023, καθώς η εστίαση παραμένει στο θέμα “υψηλότερα επιτόκια για μεγαλύτερο χρονικό διάστημα”. Τομείς και περιοχές με σταθερά κέρδη, χαμηλή μόχλευση και δύναμη τιμολόγησης θα πρέπει να έχουν καλύτερη απόδοση σε αυτό το περιβάλλον. Μόλις πλησιάσουμε σε μια στροφή πολιτικής από τις κεντρικές τράπεζες οι ευαίσθητοι στα επιτόκια τομείς με κλίση προς την ανάπτυξη μπορεί να γίνουν και πάλι πιο ελκυστικοί.

– Ομόλογα: Με τον πληθωρισμό να αναμένεται να ομαλοποιηθεί το 2023, τα περιουσιακά στοιχεία σταθερού εισοδήματος θα πρέπει να γίνουν πιο ελκυστικά να διακρατηθούν και να προσφέρουν εκ νέου οφέλη διαφοροποίησης στα χαρτοφυλάκια. Οι “απότομες” καμπύλες των ΗΠΑ, οι μακροχρόνιες αποδόσεις στα κρατικά ομόλογα διάρκειας των ΗΠΑ έναντι της Ευρωζώνης, το χρέος σε σκληρό νόμισμα των αναδυόμενων αγορών, τα εταιρικά ομόλογα επενδυτικής βαθμίδας θα πρέπει να προσφέρουν ενδιαφέρουσες ευκαιρίες το 2023.

– Εμπορεύματα: Στις αρχές του 2023, η ζήτηση για κυκλικά εμπορεύματα μπορεί να είναι ήπια, ενώ οι αυξημένες πιέσεις στις αγορές ενέργειας θα πρέπει να συμβάλλουν στην επιτάχυνση της ενεργειακής μετάβασης της Ευρώπης. Το σκηνικό για τον χρυσό θα πρέπει να βελτιωθεί καθώς η εξομάλυνση της νομισματικής πολιτικής πλησιάζει στο τέλος της.

– Στις εναλλακτικές επενδύσεις, αναμένει ότι το περιβάλλον για τα ακίνητα θα γίνει πιο δύσκολο το 2023 εν μέσω αντιδράσεων από τα υψηλότερα επιτόκια και την ασθενέστερη οικονομική ανάπτυξη. Περαιτέρω, βλέπει ευκαιρίες για ενεργητική διαχείριση να προσθέσει μεγαλύτερη αξία, ιδίως για δευτερογενείς διαχειριστές, τις εναλλακτικές λύσεις ιδιωτικής απόδοσης και τις στρατηγικές hedge fund χαμηλού βήτα να αναδυθούν.