Νέες τιμές-στόχοι από την JP Morgan για τις ελληνικές τράπεζες

Η αμερικανική JP Morgan, αν και παραμένει μεσοπρόθεσμα θετική για τις ελληνικές τράπεζες, εντούτοις θεωρεί ως κορυφαία επιλογή από τον εγχώριο τραπεζικό τομέα τον τίτλο της Eurobank.

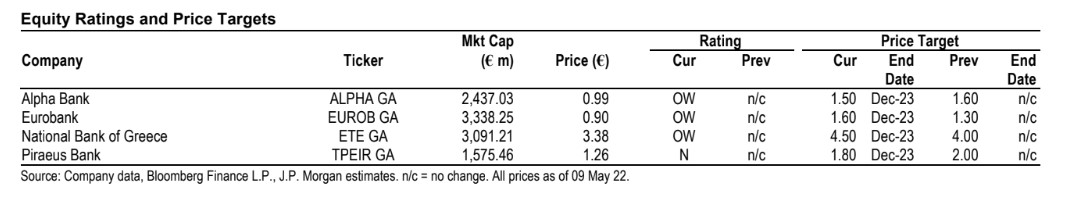

Ταυτόχρονα, αλλάζει τις τιμές-στόχους, αν και διατηρεί τις συστάσεις για τις ελληνικές τράπεζα. Πιο συγκεκριμένα, αυξάνει τις τιμές-στόχους σε Eurobank και Εθνική Τράπεζα, και μειώνει σε Alpha Bank και Τράπεζα Πειραιώς. Οι συστάσεις της αμερικανικής επενδυτικής τράπεζας είναι «overweight» (υπεραπόδοση) για τις Eurobank, Αlpha Bank και Εθνική.

Ίσως το πιο σημαντικό μήνυμα είναι ότι μετά από μια δεκαετή κρίση, η Ελλάδα έχει βγει οριστικά από τη «χαμένη δεκαετία» της. Η ανάκαμψη από την πανδημία ήταν ισχυρότερη από ό,τι αναμενόταν και εμφανώς μπροστά από άλλες ομοειδείς χώρες της ΕΕ. Περισσότερες από 200 μεταρρυθμίσεις-εστιασμένα νομοσχέδια πέρασαν από το κοινοβούλιο από το καλοκαίρι του 2019, καλύπτοντας τομείς όπως η αγορά εργασίας, οι φόροι, το συνταξιοδοτικό σύστημα, ο ψηφιακός μετασχηματισμός, ιδιωτικοποιήσεις, καθώς και το τραπεζικό σύστημα, και συνεχίζονται οι εργασίες προς την κατεύθυνση της εφαρμογής τους.

Με αυτή τη δυναμική, η κυβέρνηση παραμένει προσηλωμένη στη φιλοδοξία της να επιτύχει την επενδυτική βαθμίδα το 2023 και η πρόσφατη αναβάθμιση της S&P τον Απρίλιο την έφερε μια βαθμίδα κάτω από τον στόχο, εξηγεί η JPM.

Οι τιμές-στόχοι που προτείνει η JPM για τις τέσσερις συστημικές τράπεζες δίνουν πολύ υψηλά περιθώρια ανόδου σε σχέση με το ταμπλό του ΧΑ, με τη Eurobank να εμφανίζει το υψηλότερο. Με ορίζοντα επίτευξης στο τέλος του 2023, οι τιμές-στόχοι είναι 1,50 ευρώ για την Αlpha Bank από 1,60 ευρώ πριν, 1,60 ευρώ για τη Eurobank από 1,30 ευρώ πριν και 4,50 ευρώ για την ΕΤΕ από 4,00 ευρώ προγενέστερα. Για την Τράπεζα Πειραιώς, η τιμή-στόχος περικόπτεται στο 1,850 ευρώ από 2 ευρώ πριν. Τα περιθώρια ανόδου σε σχέση με τις τρέχουσες τιμές των μετοχών είναι 51% για την Αlpha Bank, 77% για τη Eurobank και 33% για την Εθνική Τράπεζα. Για τη μετοχή της Πειραιώς, η προσδοκώμενη άνοδος είναι 43%.

Η Eurobank παραμένει κορυφαία επιλογή για την JPM αφού οι διεθνείς δραστηριότητες της τράπεζας, οι οποίες παράγουν το ένα τρίτο των κερδών, ιδίως με το νούμερο τέσσερα franchise στη Βουλγαρία (σημειώνεται ότι η RBI βρίσκεται στη διαδικασία πώλησης του νούμερου έξι franchise της στην KBC έναντι 1,64x P/TBV), επενδυτικά περιουσιακά στοιχεία ακίνητης περιουσίας ύψους 1,4 δισ. ευρώ με ετήσια απόδοση πάνω από 7%, αποτελούν τους λόγος που τοποθετούν top pick την τράπεζα. Για την Εθνική Τράπεζα, η πλεονάζουσα κεφαλαιακή θέση της ανέρχεται σήμερα σε 750 εκατ. ευρώ (25% της κεφαλαιοποίησης της αγοράς), με δυνατότητα αύξησης έως και 2 δισ. ευρώ μέσω έκδοσης εργαλείων AT1/T2.

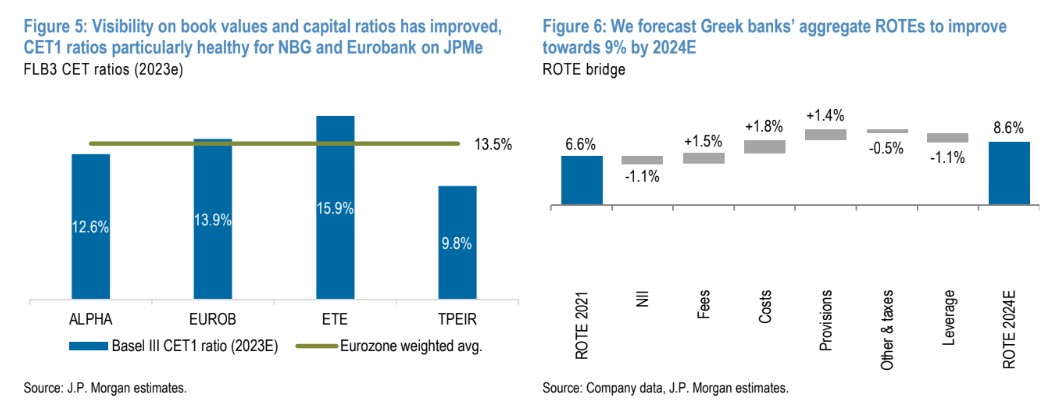

Οι ελληνικές τράπεζες υπεραποδίδουν φέτος σε σχέση με τις άλλες τράπεζες στην Ευρώπη ή την περιοχή, παρά τις ευμετάβλητες επιδόσεις, αφού είναι σταθερές φέτος έναντι πτώσης 14% του δείκτη των τραπεζών στην Ευρώπη SX7P και πτώση 2% για τον δείκτη των τραπεζών της Νοτιοανατολικής Ευρώπης (CEEMEA Banks). Οι μετοχές των εγχώριων τραπεζών είναι διαπραγματεύσιμες βάσει του έτους 2023 με 0,43 φορές σε όρους τιμής προς ενσώματη λογιστική αξία P/TBV για μέσο όρο απόδοσης ενσώματων κεφαλαίων 8,1%. ROTE.

Η αγορά προεξοφλεί τις μετοχές τους με αναμενόμενο κόστος ιδίων κεφαλαίων (CοE) για τον κλάδο κοντά στα επίπεδα των ομοειδών τραπεζών της Ευρωζώνης, γεγονός που υποδηλώνει ότι από εδώ και πέρα, η άνοδος είναι δεμένη με τη δυνατότητα βελτίωσης του δείκτη αποδοτικότητας ROTE και την αυξανόμενη εμπιστοσύνη της αγοράς.

Οι μεσοπρόθεσμες προοπτικές των τραπεζών

Οι μεσοπρόθεσμες προοπτικές για τις ελληνικές τράπεζες έχουν μετατοπιστεί αισθητά προς τα πάνω και τώρα που η «ομαλότητα» είναι εφικτή, η προσοχή της αγοράς έχει στραφεί προς τους δείκτες αποδοτικότητας ROTE των τραπεζών, εξηγεί η JPM. «Καθώς ο κλάδος αποτελεί μια ιδιότυπη περίπτωση ανάκαμψης σε ένα ευρωπαϊκό τραπεζικό value play, μια κοινή ερώτηση που απασχολεί τους επενδυτές είναι: είναι η «κανονικότητα» καλό πράγμα για τις τιμές των μετοχών των ελληνικών τραπεζών για την πορεία των μετοχών;» διερωτάται η JPM.

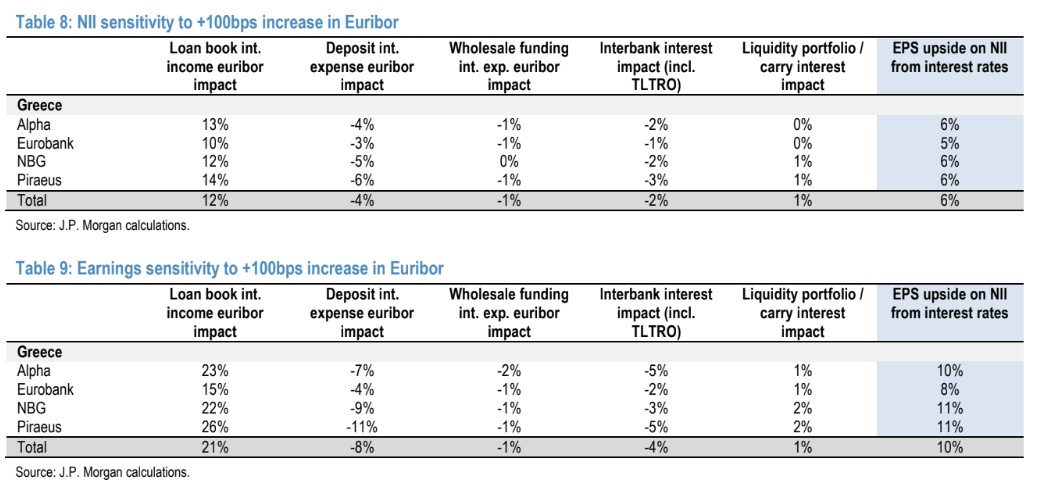

Οι τράπεζες έχουν υψηλή εξάρτηση από τα επιτόκια και η JPM υποθέτει αύξηση 6% και 11% στα καθαρά έσοδα από τόκους και τα κέρδη ανά μετοχή (NII/EPS), αντίστοιχα από τις πρώτες αυξήσεις των 100 μ.β. Η JPM βλέπει σωρευτικά 175 μ.β. αυξήσεις στο 1,25% με απογείωση τον Ιούλιο. Αυτό παρέχει ανοδικό κίνδυνο για τους δείκτες ROTEs στο 8%-9% για το 2024 (στόχοι των διοικήσεων πάνω από 10%) και εκτιμά ότι οι σημερινοί πολλαπλασιαστές αποτίμησης συνεπάγονται περίπου 6% βιώσιμα ROTEs.

Η ανησυχία είναι ότι από εδώ και πέρα ο κλάδος μπορεί να εξελιχθεί σε μια μέση τραπεζική ιστορία με «κάποια ανάπτυξη και κάποια επιστροφή κεφαλαίου», περιορίζοντας τις μετοχές κάτω από αυτό που θα έδειχναν οι δίκαιοι πολλαπλασιαστές αποτίμησης. Η JPM ωστόσο υποστηρίζει ότι δεν έχουμε φτάσει ακόμη εκεί, καθώς είναι σε ισχύ αρκετοί μοχλοί που μπορούν να στηρίξουν σχετική απόδοση των τιμών των μετοχών κατά τα επόμενα χρόνια, όπως υψηλότερα από τα αναμενόμενα ROTEs με ανάπτυξη άνω της τάσης και ποσοστιαία μόχλευση, καταλύτες ειδικά για τις τράπεζες, όπως η εξαγωγή αξίας από τον ισολογισμό και η πλεονάζουσα καταβολή κεφαλαίου, καθώς και η στήριξη των δεικτών, με τη Eurobank να παραμένει η κορυφαία τους επιλογή.

Η ανάπτυξη και η επιτοκιακή μόχλευση μπορούν να ωθήσουν τους δείκτες ROTEs πάνω από τις προσδοκίες και σε διψήφια νούμερα. Με τους δείκτες των μην εξυπηρετούμενων δανείων NPE να είναι τώρα σε μονοψήφια ή κοντά σε μονοψήφια νούμερα, και υποστηριζόμενοι από τις σχετικές επενδύσεις του Ευρωπαϊκού Ταμείου Ανάκαμψης (RRF), η JPM προβλέπει ότι ο ακαθάριστος νέος δανεισμός των ελληνικών τραπεζών θα φθάσει το 15% του ΑΕΠ μέχρι το 2024 από 8% το 2019, που μεταφράζεται σε 6% μέση ετήσια αύξηση (CAGR) στα εξυπηρετούμενα δάνεια το 2021-2024. Ενώ οι παγκόσμιες προοπτικές είναι αβέβαιες, οι εταιρικές/επιχειρησιακές και το RRF μαζί με τις προοπτικές ανάπτυξης του καταναλωτικού τομέα καθιστούν την Ελλάδα πιο απρόσβλητη σε περιφερειακό πλαίσιο.